هفته گذشته (11-18 اکتبر) با تایید ETF بیتکوین توسط SEC، قیمت بیتکوین سقف قیمتی 64717 دلار را ثبت کرد.

هیجان بازار را میتوان در برخی شاخصهای آنچین و بازار مشتقات دید. در این گزارش به بررسی رفتار فروش و سیو سود توسط هولدرهای بلندمدت، افزایش حجم آپشن و شاخص Open Interest میپردازیم.

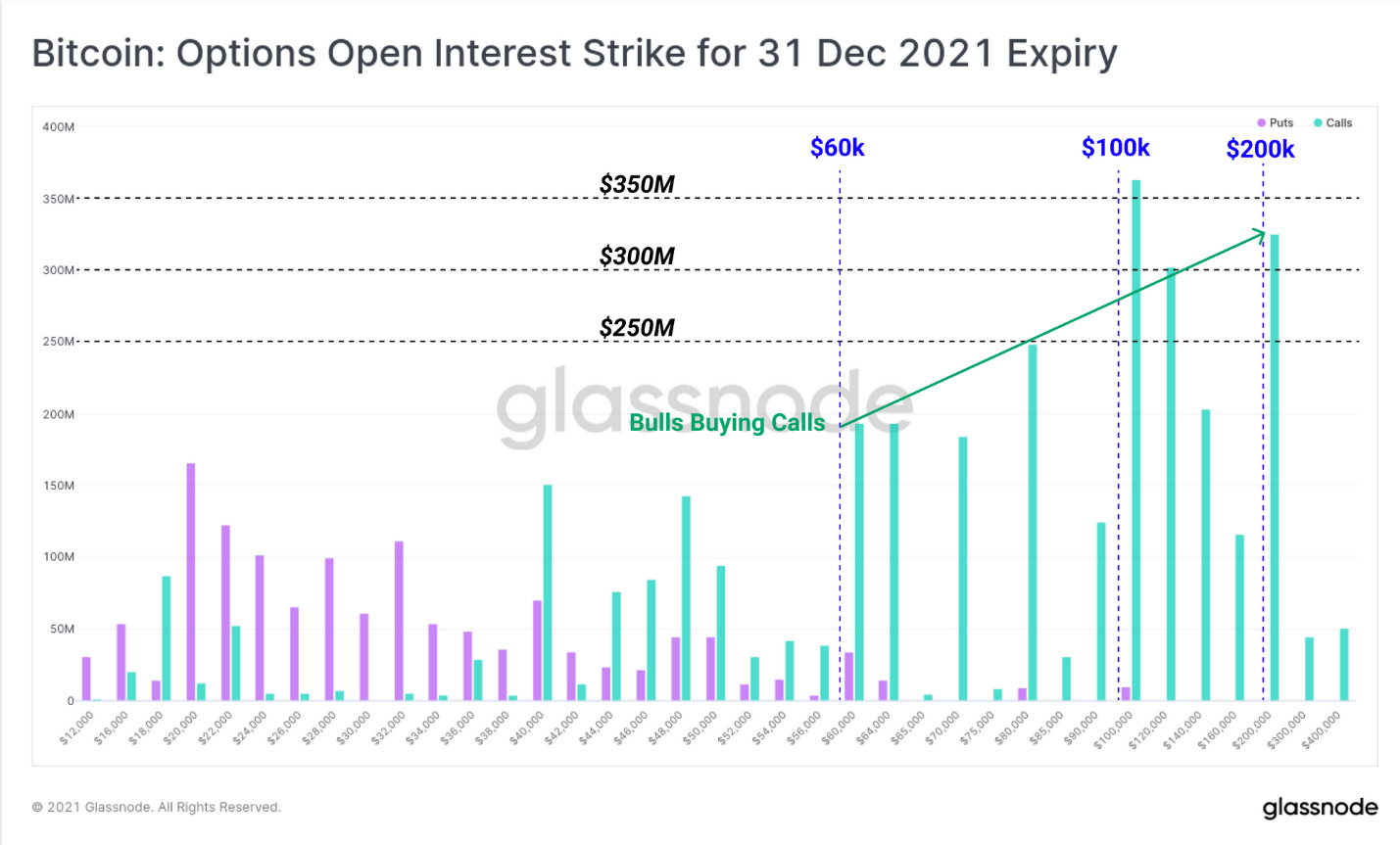

معاملهگران قراردادهای خرید آپشن را با قیمت سررسید بالاتر از 100 هزار دلار و سررسید انتهای 2021 خریداری کردهاند.

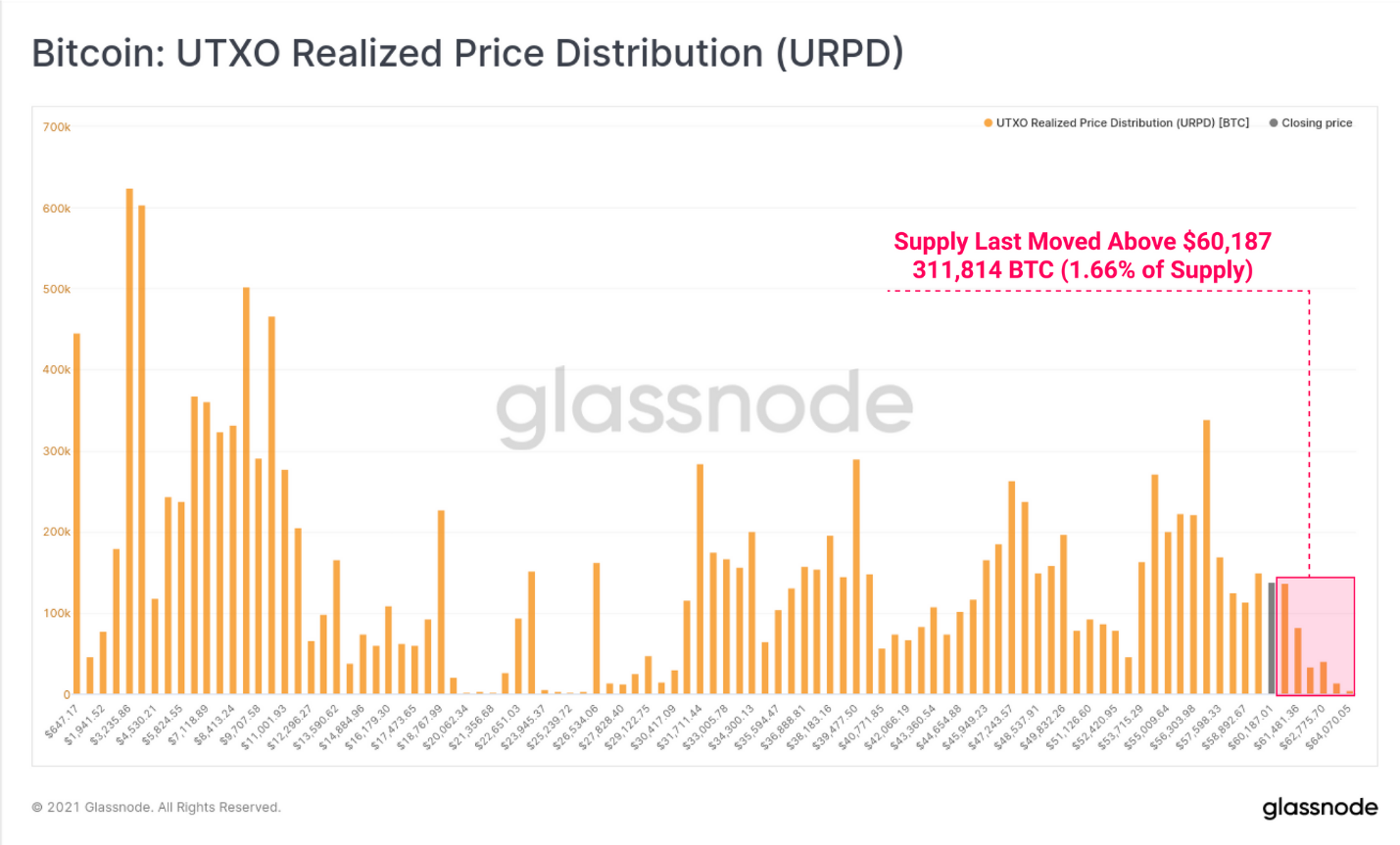

در این بخش به بررسی شاخص URPD میپردازیم. این شاخص توزیع قیمت کوینها را بر اساس UTXO، یعنی قیمت خرید کوینها با توجه به آخرین جابجایی، میدهد.

با توجه به دادههای درون زنجیرهای فقط 311.8 هزار بیتکوین در قیمتهای بالاتر از قیمت فعلی خریداری شدهاند و اکنون در ضرر تحقق نیافته هستند. توجه کنید که دارندگان این کوینها، در صعود و نزول و نوسانات 6 ماه گذشته فروشنده نبودهاند.

این نشان میدهد که 1.66 درصد کل کوینهای در گردش در ضرر تحقق نیافته و 98.34 درصد در سود تحقق نیافته هستند.

مفهوم UTXO(unspent transaction output)

در تحلیل آنچین، مدلها را بر اساس مفهوم قیمت واقعی یک کوین تعریف میکنیم؛ قیمتی که یک UTXO ، شامل مقداری بیتکوین(غیر صفر)، تشکیل شده است.

اگر قیمت یک کوین را در آخرین جابجایی در نظر بگیریم، در واقع قیمت تمام شده یا تحقق یافته آن کوین را به دست آوردهایم. هنگامی که یک کوین پس از آخرین جابجایی فروخته میشود، میتوانیم اختلاف قیمت در آخرین جابجایی و قیمت فعلی (فروش) را محاسبه کنیم؛ که این نشان میدهد که ایا دارنده آن کوین در سود است یا ضرر.

حال اگر این روند را برای تمام کوینهای فروخته شده در یک روز تکرار کنیم و قیمت آنها را با هم جمع کنیم، تقریبی از حجم سرمایه جاری در بازار به دست میآوریم و متوجه جریان سود / ضرر کوینهای فروخته شده میشویم.

با توجه به شکست مقاومتهای بیتکوین و رشد قیمت به همراه افزایش سود تحقق نیافته هولدرها، انگیزه فروش و سیو سود افزایش یافته است.

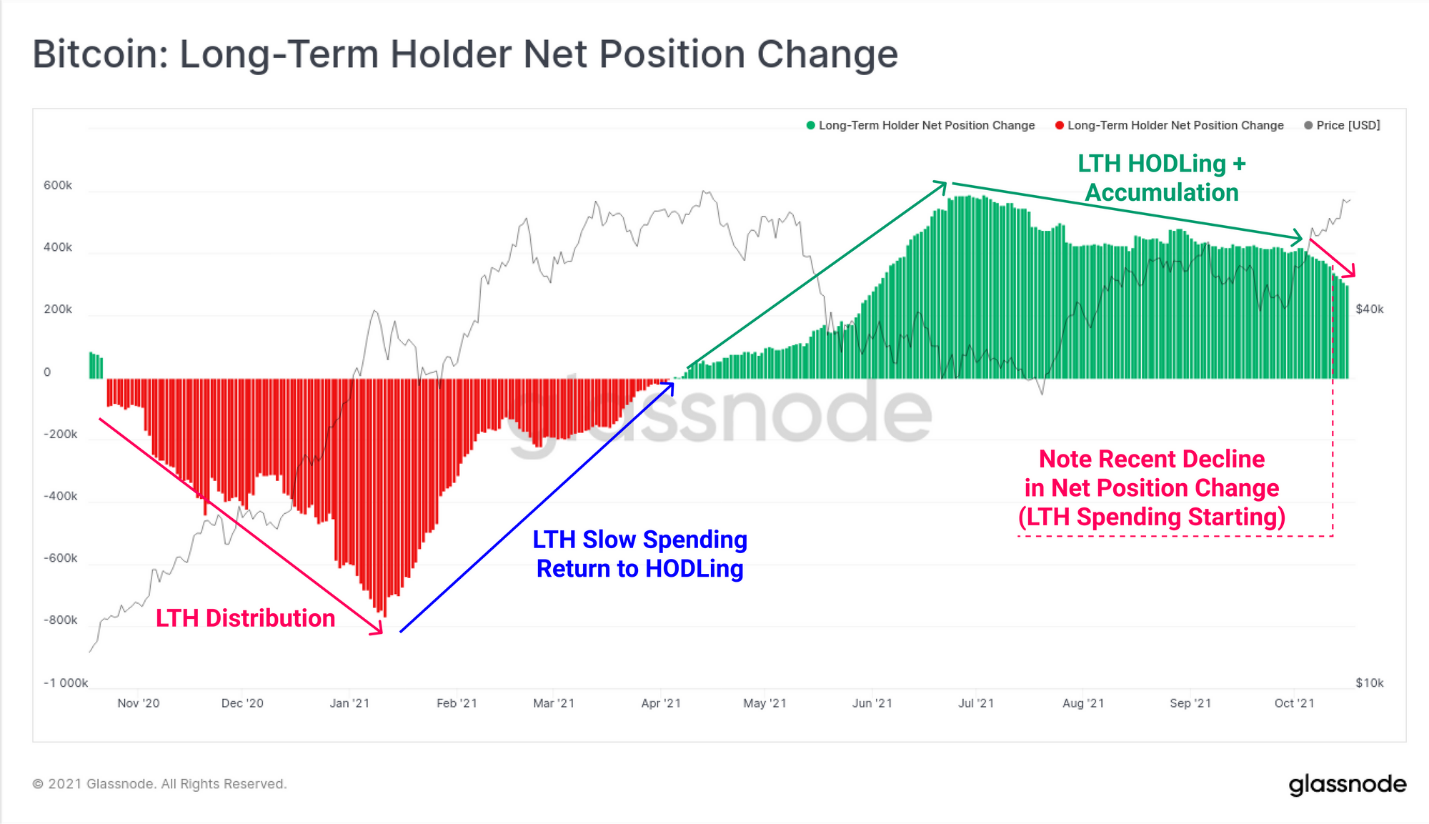

با بررسی رفتار چرخهای هولدرهای بزرگ بیتکوین به نکات جالبی میرسیم: این افراد را بر اساس مدت زمان نگهداری کوینها یعنی 155 روز دستهبندی کردهایم؛ بنابراین صاحبان کوینهای با طول عمر بیشتر از 155 روز جزو هولدرهای بلندمدت دستهبندی میشوند و این پولها را به عنوان «پول هوشمند بیتکوین» در نظر میگیریم.

رفتار کلی هولدرهای بلندمدت، خرید در قیمتهای پایین (انباشت در رالی نزولی) و فروش در قیمتهای بالاتر (در رالی صعودی) است.

روند افزایش فروش توسط هولدرهای بلندمدت معمولا در زمان شکست مقاومتها و ثبت سقف قیمتی جدید اتفاق میافتد. بنابراین انتظار داریم با صعود قیمت بیتکوین و اغاز رالی صعودی، فروش کوینهای با طول عمر بالا اغاز شود.

در هفته گذشته شاهد اندکی تغییر در موجودی این هولدرها بودهایم؛ این نشان میدهد با صعود قیمت به بالاتر از 60 هزار دلار، این هولدرها سیو سود میکنند.

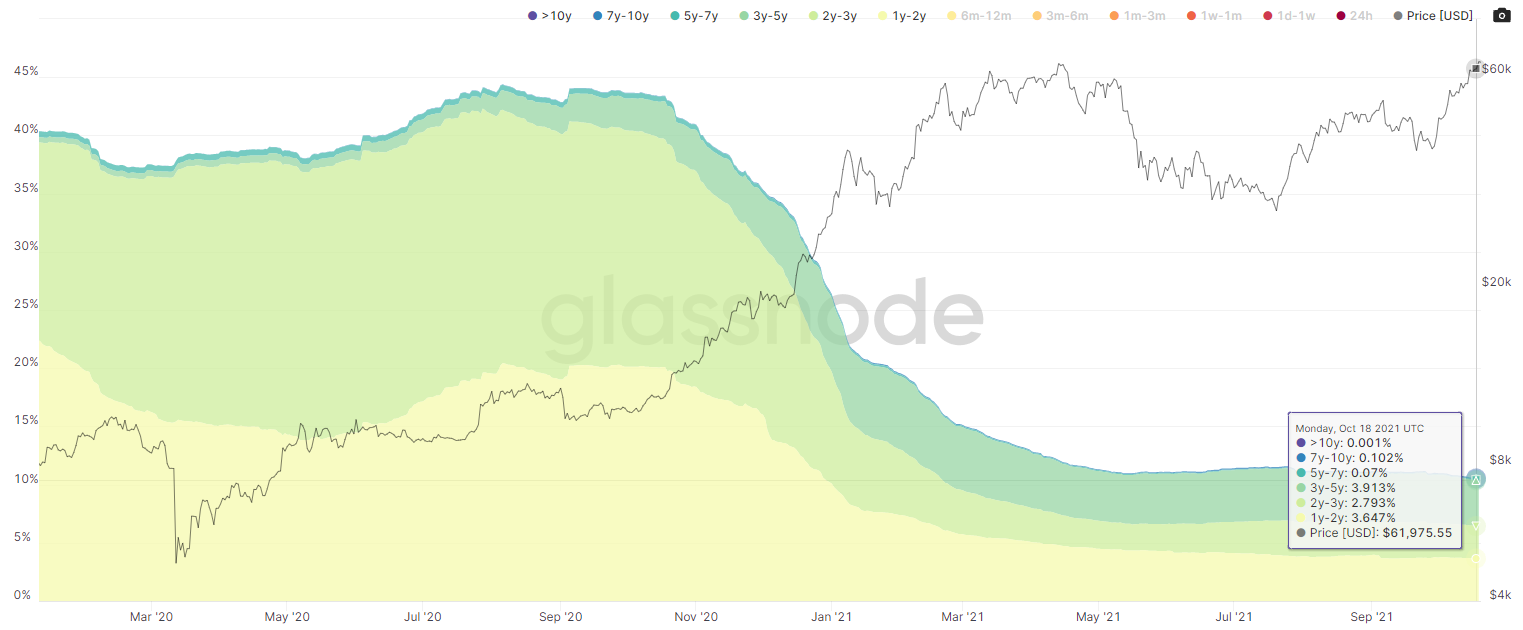

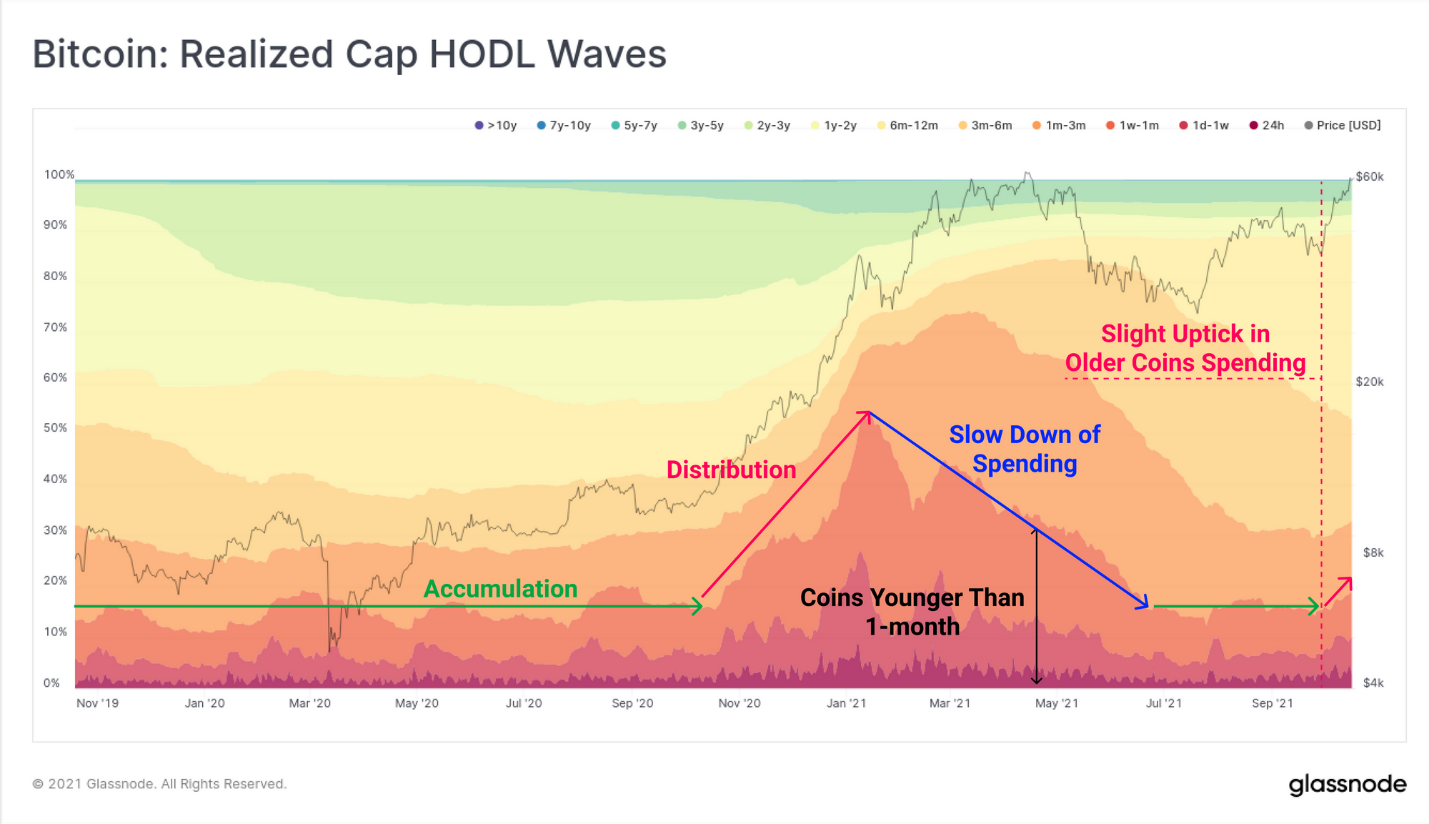

این شاخص کوینها را بر اساس طول عمر دستهبندی کرده است و سهم هر گروه را از ارزش تحقق یافته (Realized Cap) به صورت درصد بیان میکند. مثلا در حال حاضر کوینهای با طول عمر بیشتر از یک سال حدود 11 درصد ارزش تحقق یافته را شامل میشوند.

با توجه به شکل میبینیم که کوینهای با طول عمر کوتاه مدت (کمتر از یک ماه) روند نزولی از فوریه 2021 داشتهاند و در نزول ماه می فروش زیادی داشتهاند؛ که هفته گذشته این روند نزولی آرامتر شده و سهم این کوینها از بازار اندکی افزایش (فلش صورتی) یافته است.

هنگامی که سهم کوینهای با طول عمر کم افزایش مییابد به این معنی است که کوینهای با طول عمر بالاتر در حال فروش و توزیع هستند.

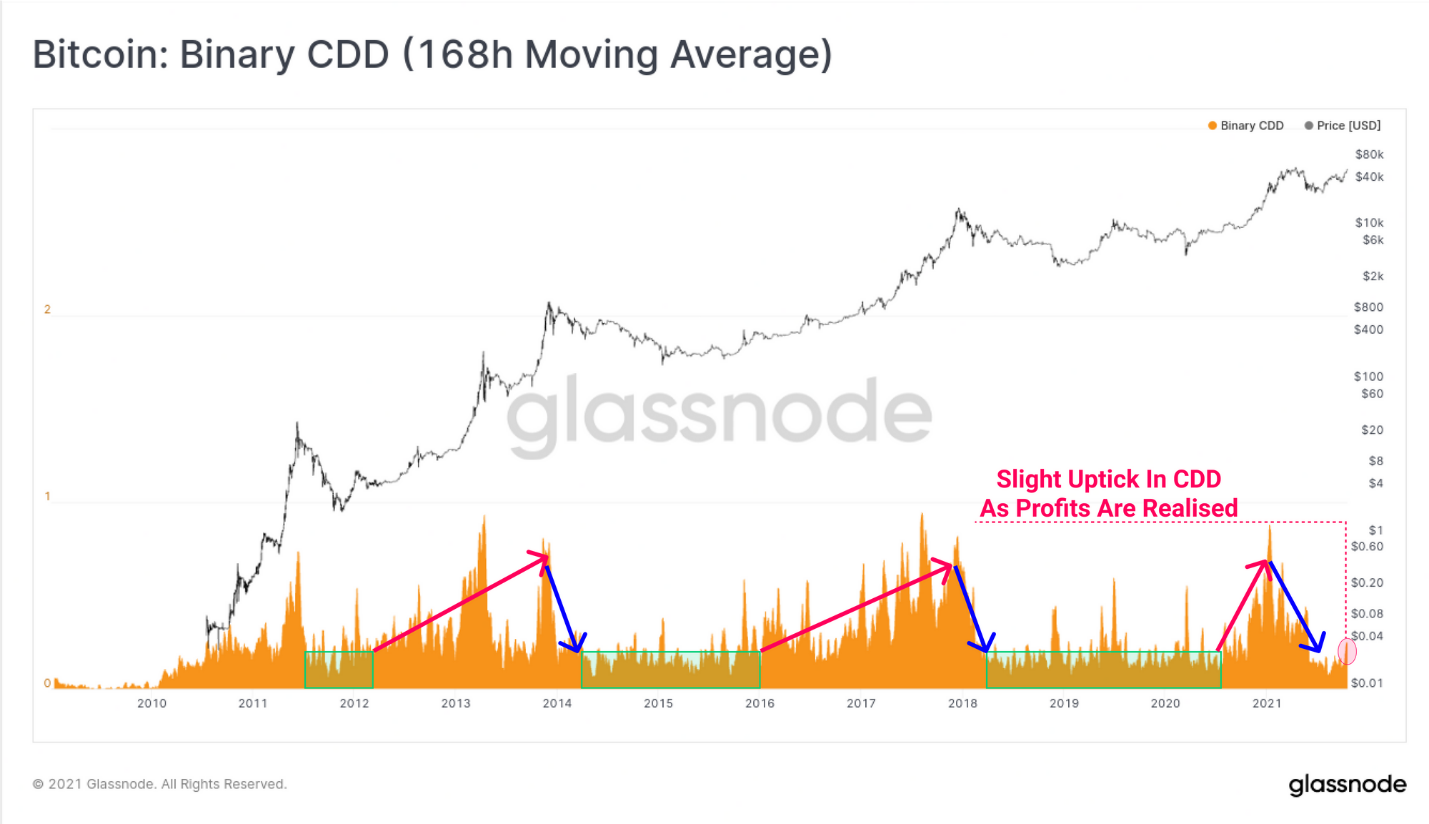

شاخص CDD برای هر تراکنش به صورت زیر محاسبه میشود:

تعداد کوینهای در یک تراکنش ضرب در تعداد روزهای آخرین جابجایی آن کوینها

با افزایش حجم در فضای تراکنشهای آنچین، میتوانیم شاخص طول عمر نابود شده را بررسی کنیم و به تحلیل دقیقتری برسیم. میانگین متحرک 7 روزه را برای این شاخص در نظر گرفتهایم؛ که برای شناسایی روند کوینهای قدیمی خرج شده بسیار سودمند میباشد. تفسیر این شاخص به صورت زیر است:

- زمانی که این شاخص صعودی است، نشان میدهد که کوینهای قدیمی فروخته میشوند و به اصطلاح در بازار توزیع میشوند.

- زمانی که نزولی باشد، هولدرها در حال انباشت و کاهش فروش کوینهای قدیمی هستند.

این هفته شاهد صعود اندکی در فروش کوینهای قدیمی بودهایم که نشان میدهد نسبت به میانگین بلندمدت، فروش کوینهای قدیمیتر بیشتر بوده است. میتوان گفت در بازارهای صعودی این توزیعها (فروش) تا چندین ماه جذب میشوند و این کوینها از هولدرهای بلندمدت به معاملهگران دیگر منتقل میشود؛ همانطور که در چرخههای قبلی دیدهایم.

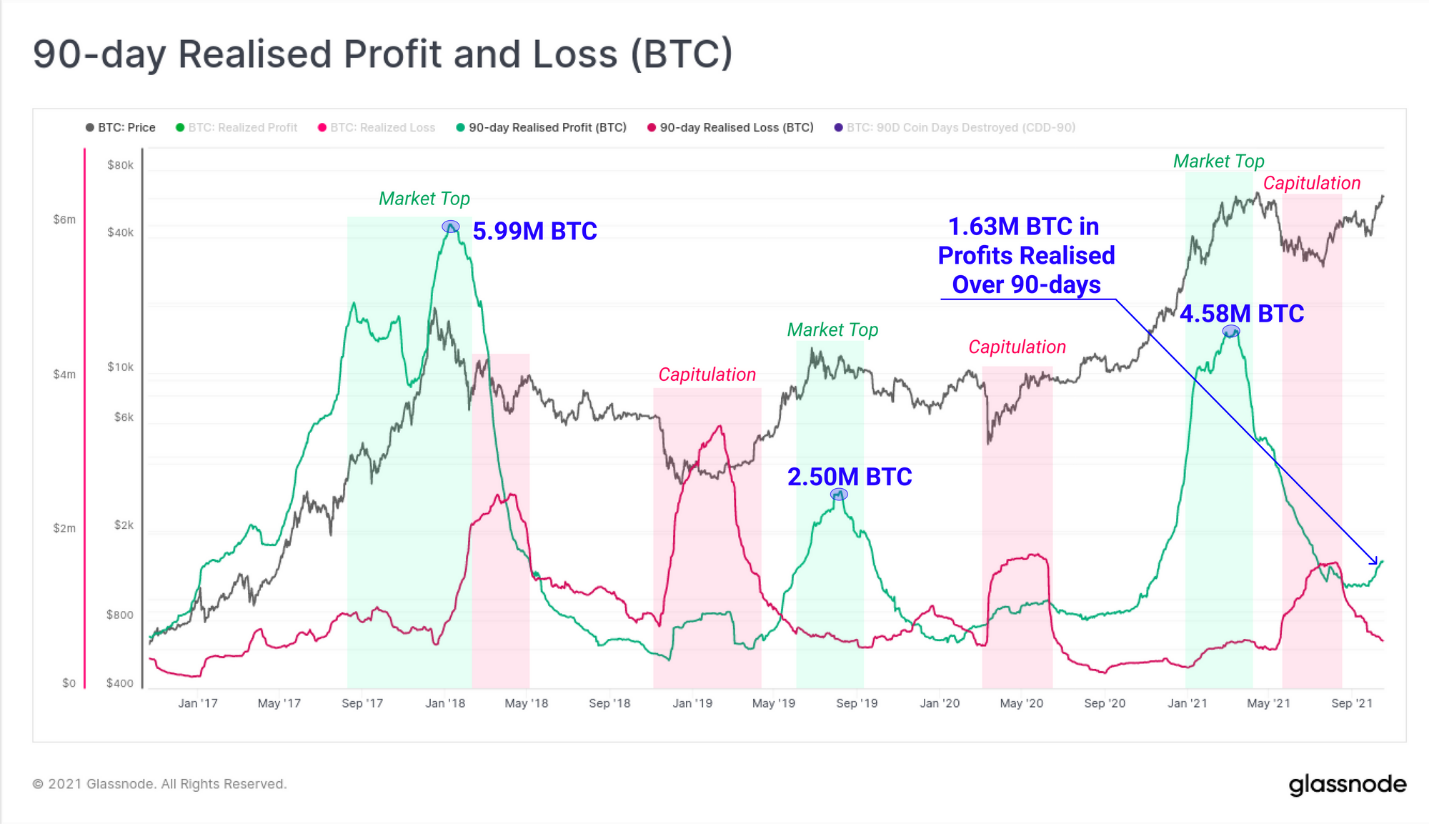

با استفاده از ابزار workbench میتوانیم حجم سود / زیان بیتکوین فروخته شده را به دست آوریم. نمودار زیر مجموع سود تحقق یافته طی 90 روز (سبز) و زیان تحقق یافته (قرمز) را به صورت بیتکوین نشان میدهد.

قلههای قیمتی و نواحی تسلیم (فروش) نیز مشخص شدهاند. در 90 روز گذشته، مجموع 1.63 میلیون بیتکوین سود و 676 هزار بیتکوین ضرر تحقق یافتهاند که مجموع سود و زیان 2.3 میلیون بیتکوین است. توجه کنید که شاخص سود تحقق یافته به طور چشمگیری پایینتر از قلههای بازار در 2018 (5.99 میلیون بیتکوین)، 2019 (2.5 میلیون بیتکوین) و سه ماه دوم 2021 (4.5 میلیون بیتکوین) است.

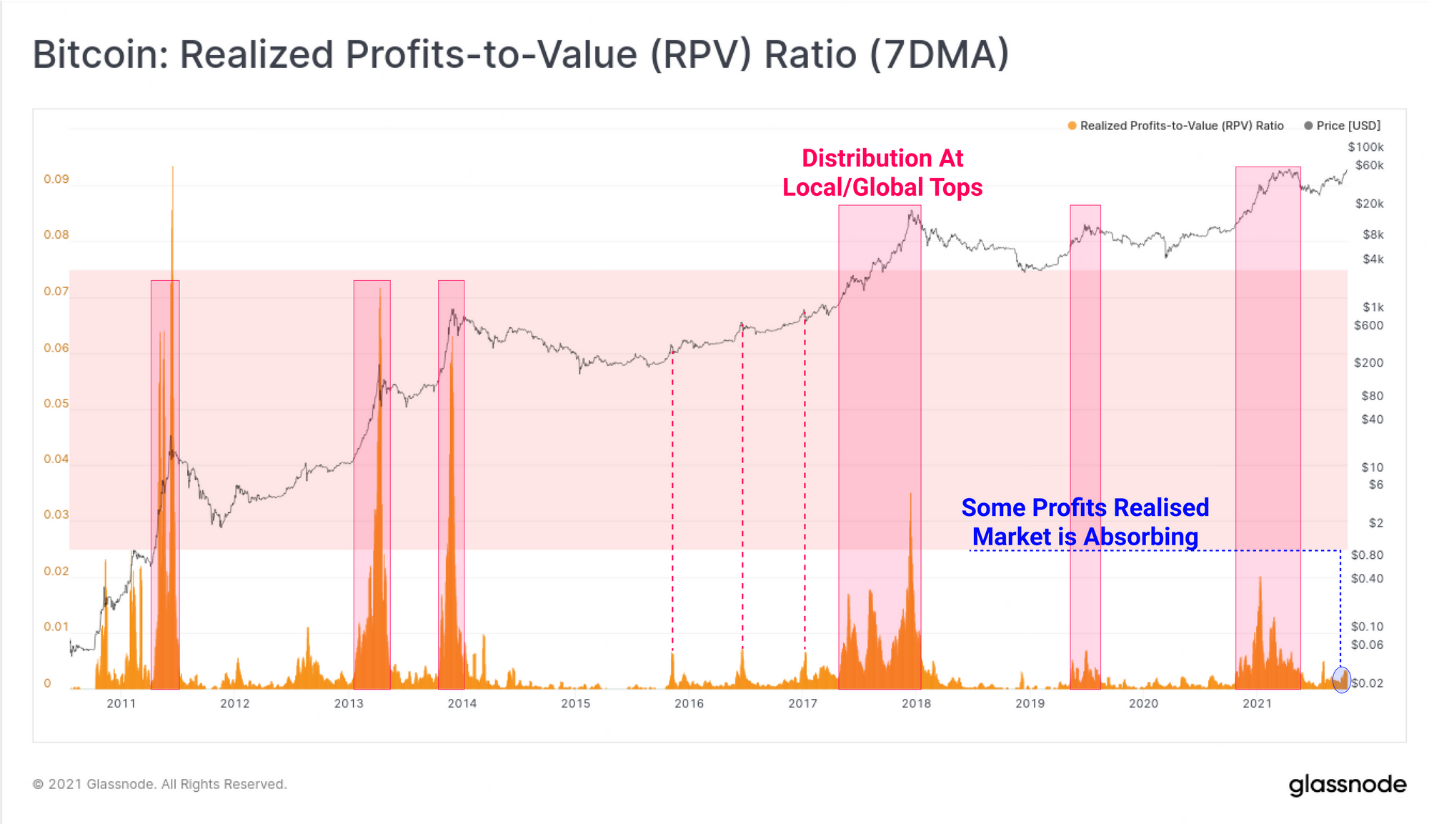

حال شاخص نسبت سود تحقق یافته به ارزش (RPV) را بررسی میکنیم؛ که با تقسیم سود تحقق یافته به هزینه تمام شده (قیمت خرید) کل کوینها (Realized Cap) به دست میآید.

به عبارت دیگر این شاخص، میزان سود حجم فروخته شده درون شبکه را با پول ذخیره شده در بیتکوین توسط سرمایهگذاران مقایسه میکند.

با مقایسه این چرخه با چرخههای قبلی میبینیم که فروش فعلی نسبت به ارزش شبکه نسبتا ناچیز است.

با وجود اینکه کوینهای سودده در حال جابجایی و فروش هستند، این شاخص نشان میدهد که تقاضای فعلی برای جذب فشار فروش کافی است.

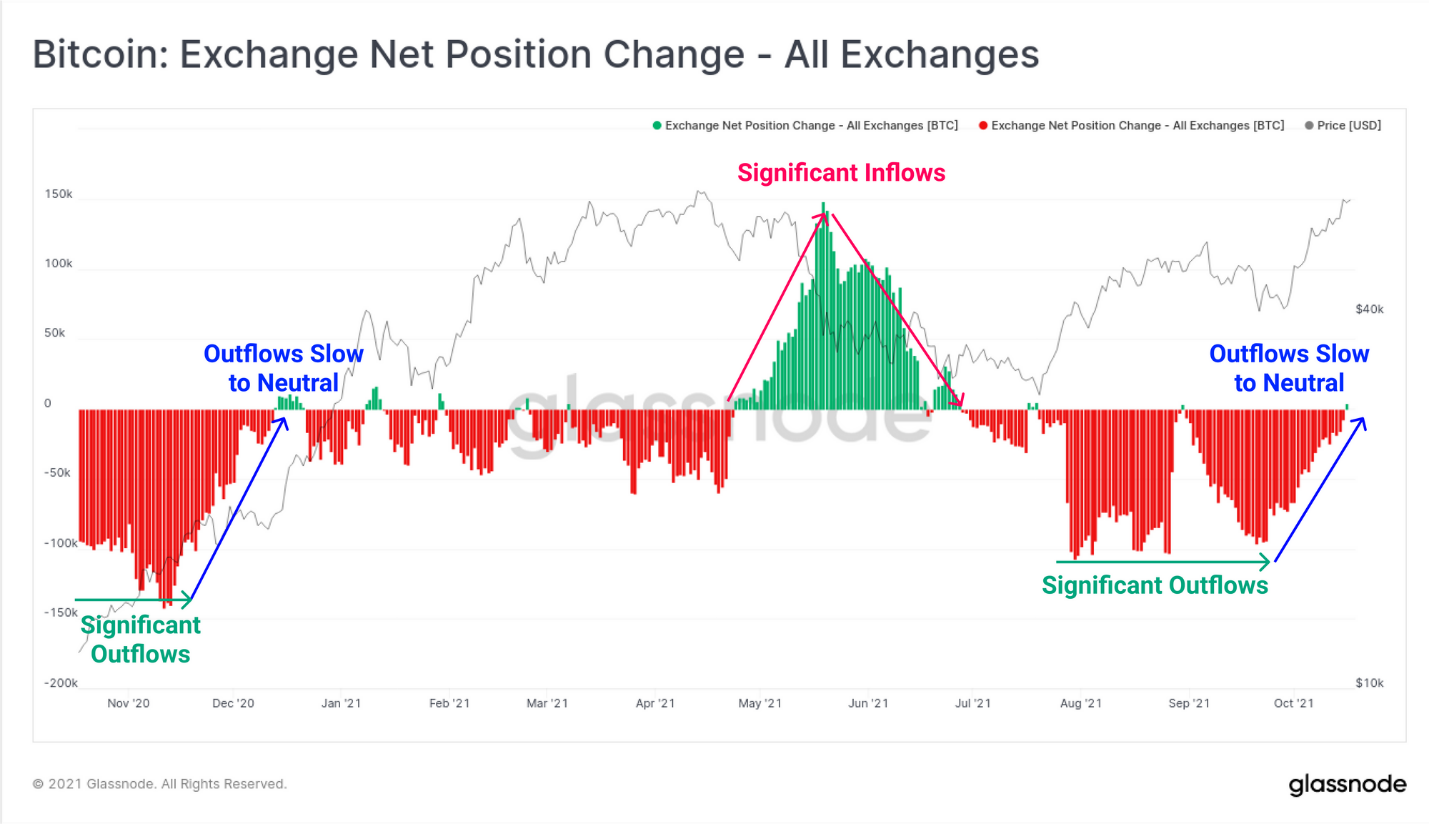

در نهایت نگاهی به شاخص تغییر موقعیت خالص صرافیها میاندازیم تا میزان ورود و خروج را بررسی کنیم. پس از دوره نسبتا طولانی خروج کوین از صرافی، موجودی آنها به حالت عادی بازگشته است.

این نشان میدهد که طی 30 روز گذشته، ورود به صرافی متناسب با خروج بوده که بیانگر تقاضای کافی برای جذب فشار فروش است.

جالب توجه است که ساختار فعلی مارکت مشابه اواخر 2020 در سقف 20 هزار دلار است. روی هم رفته بازار صعودی است اما مشابه چرخههای قبلی صعودی، فروش کوینهای قدیمی توسط هولدرهای بلندمدت ادامه خواهد داشت.

بازار مشتقات

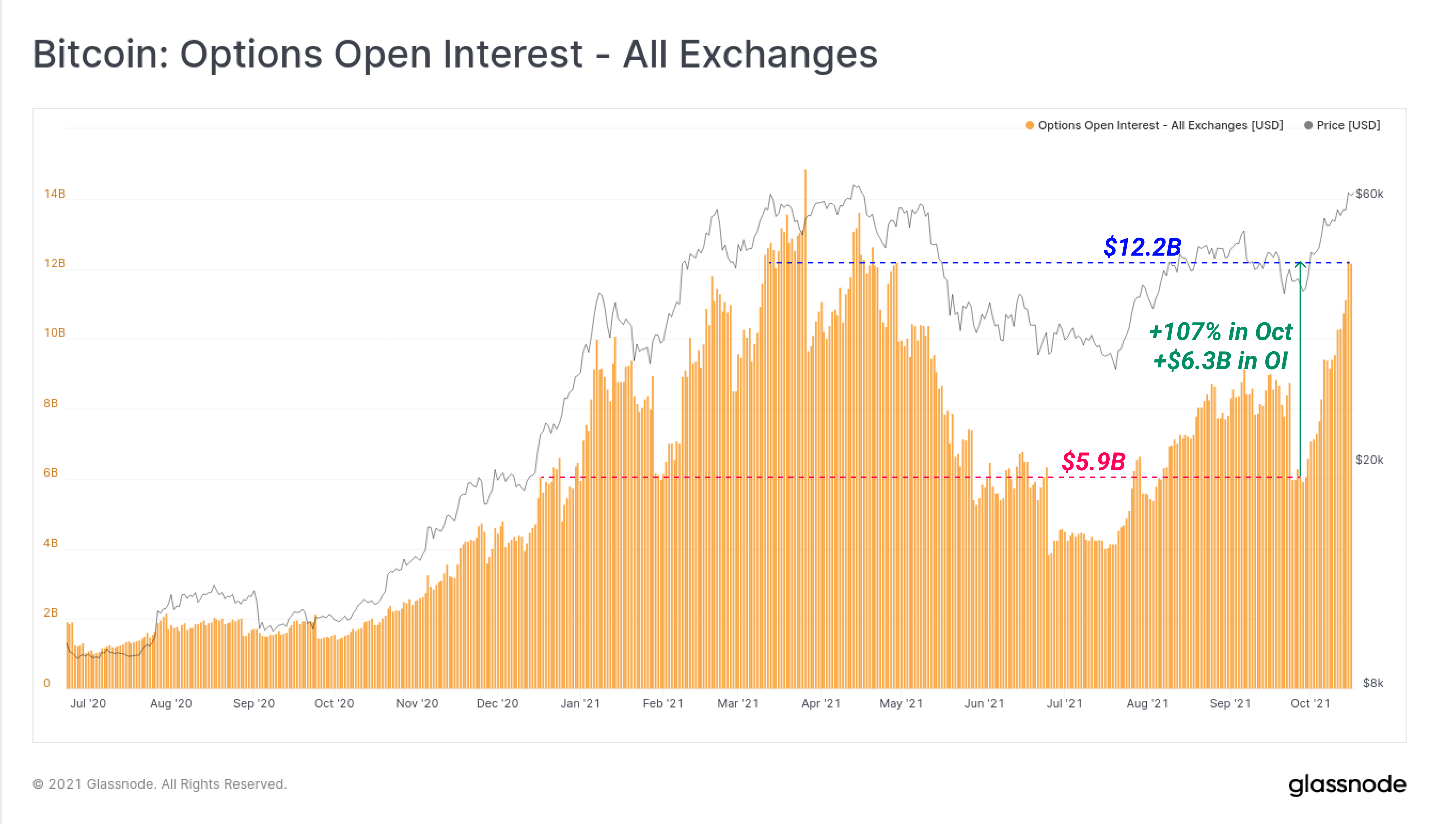

این هفته در بازار مشتقات، شاهد افزایش حجم در شاخص Open Interest مخصوصا در معاملات آپشن بودهایم. این شاخص فقط در ماه اکتبر حدود 107 درصد معادل 6.3 میلیارد دلار رشد داشته است؛ که نزدیک به سقف تاریخی خود است.

شاخص Open Interest نشان دهنده مقدار سرمایهای است که به بازار فیوچرز / آپشن وارد یا خارج میشود. اگر این شاخص افزایش یابد، بیانگر ورود پول و نزول آن نشان دهنده خروج پول است.

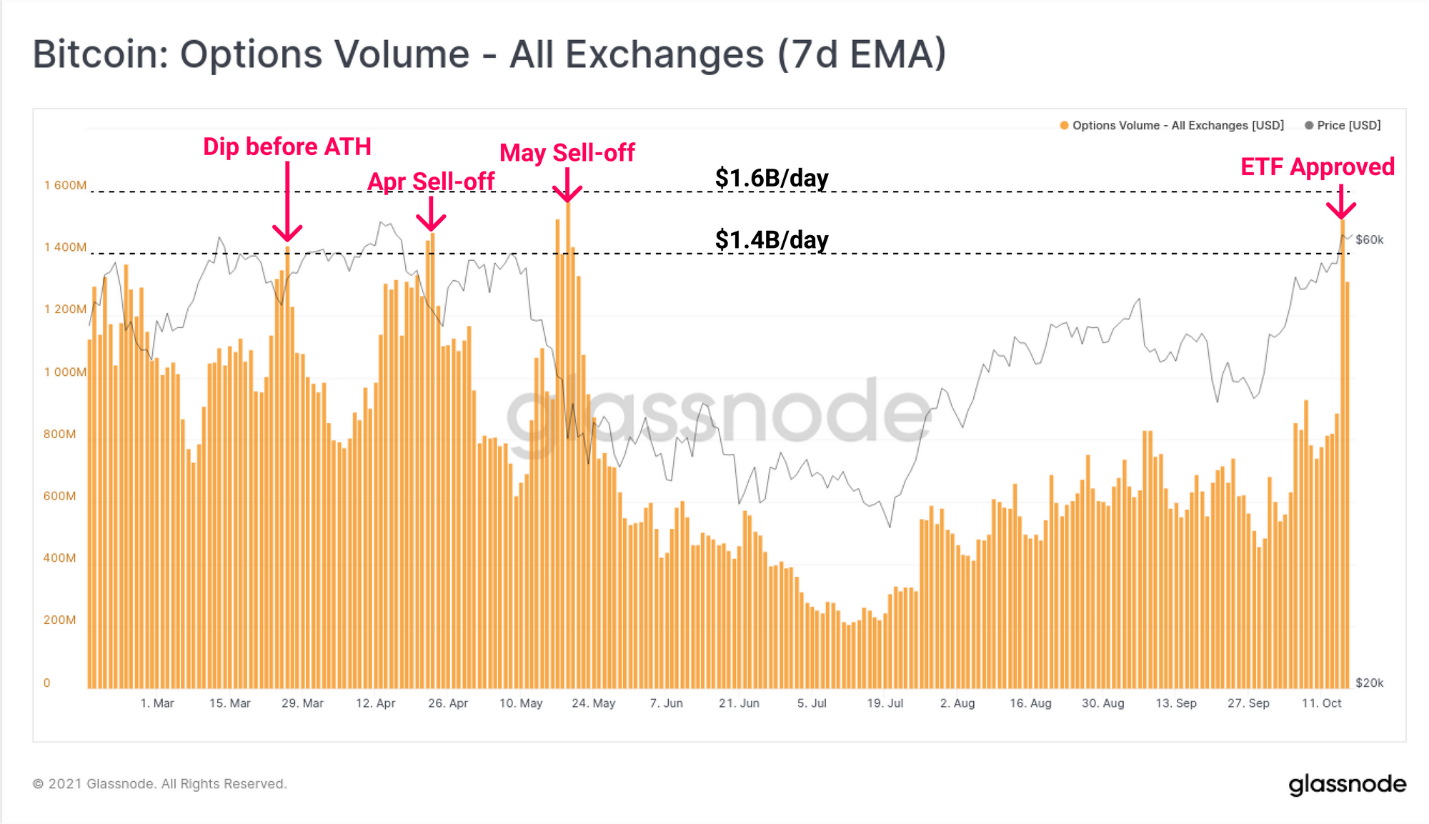

حجم معاملات آپشن نیز به طور مشابه، هفته خارق العادهای را پشت سر گذاشته است؛ و با رشد قیمت بیتکوین تا 60 هزار دلار، تا محدوده 1.5 میلیارد دلار صعود کرده است. حجم معاملات آپشن بین مارس و می امسال، سه بار به این نواحی رسیده است که در هر سه بار قیمت بیتکوین حدود 64 هزار دلار بوده است.

قراردادهای بازار آپشن عمدتا اپشن خرید (call option) با قیمت سررسید بالای 100 هزار دلار بوده که شاخص OI برای قراردادهای با سررسید انتهای سال 2021 ، بین 250 تا 350 میلیون دلار بوده است.

نکته: هنگامی که اکثر تحلیلگران انتظار صعود قیمت را داشته باشند موقعیت خرید اتخاذ میکنند؛ بنابراین نسبت و ارزش قراردادهای خرید بالا میرود.

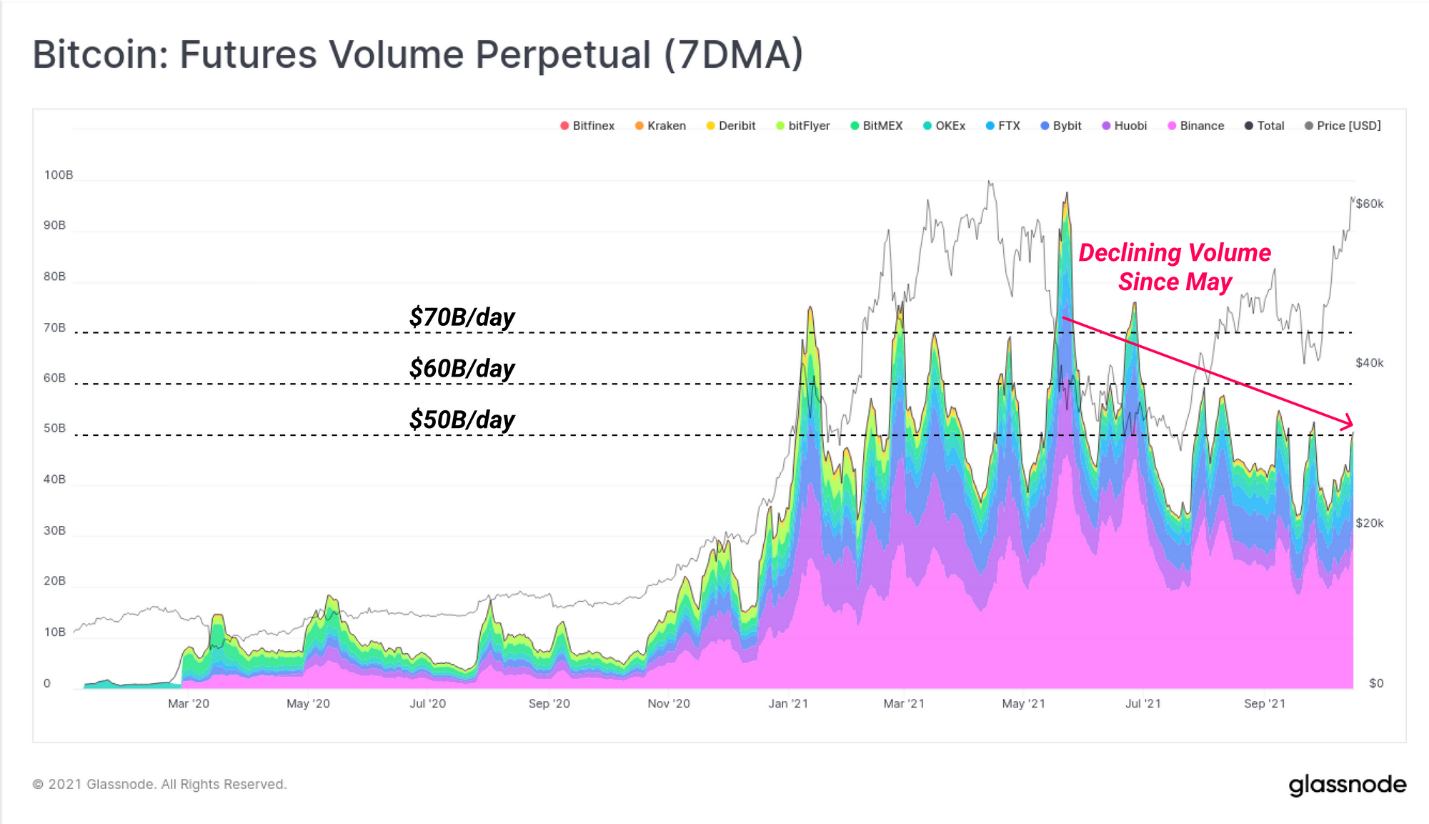

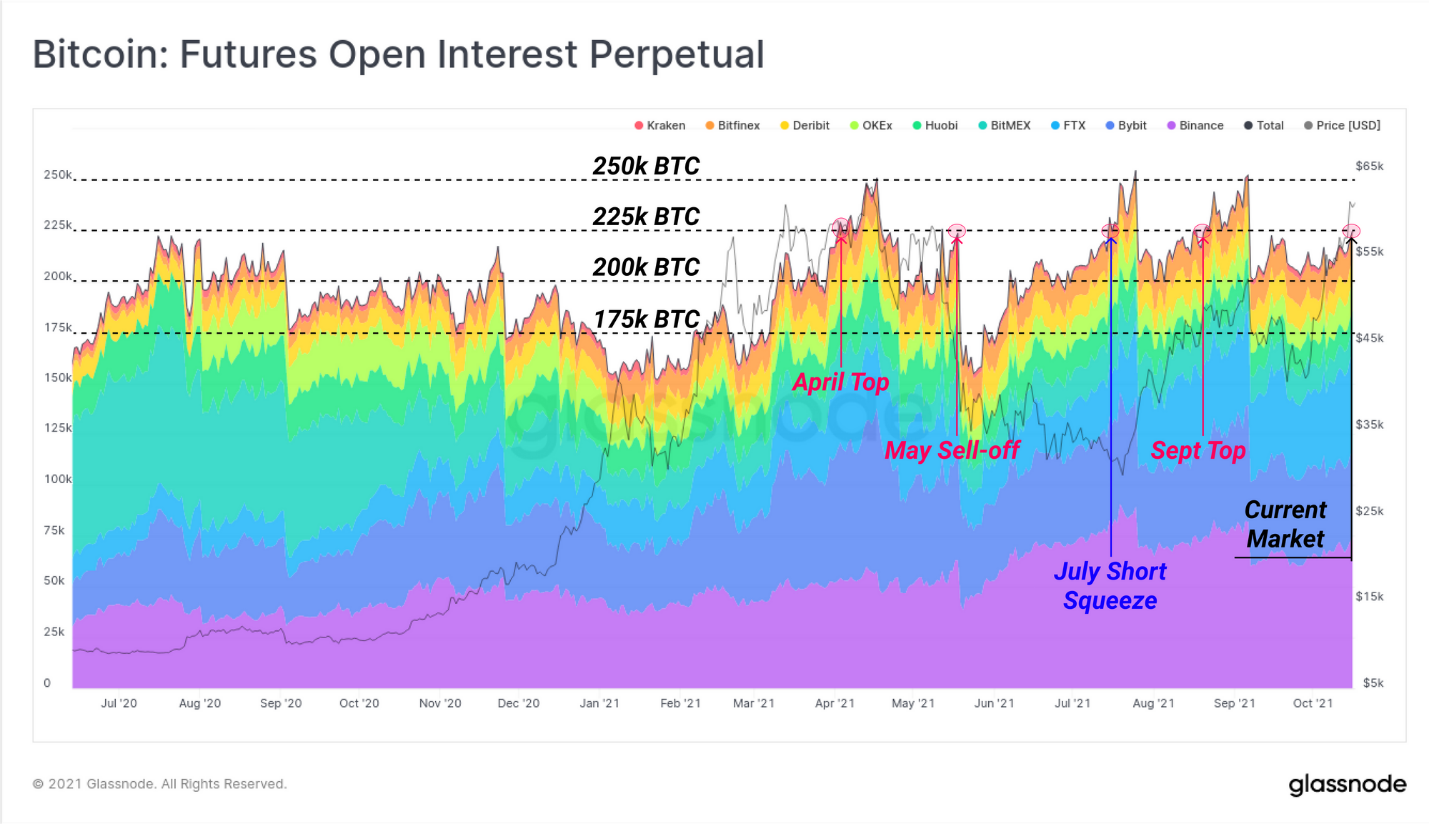

در بازار فیوچرز نیز شاخص open interest صعود کرده است اما نه به اندازه صعود این شاخص در بازار آپشن. نمودار زیر این شاخص را در معاملات فیوچرز دائمی (پرپچوال) به بیتکوین نشان میدهد.

شاخص OI در بازار پرپچوال حدود 225 هزار بیتکوین است و همسطح با زمانی است که منجر به لیکوئید (لانگ) و سپس ریزش در بازار شد؛ زمان این لیکوئید شدنها آوریل، می و سپتامبر بوده است. اگرچه در ماه جولای نیز سطح بالای OI منجر به لیکوئید شدن پوزیشنهای شورت در قیمت 29 هزار دلار بیتکوین شد.

برخلاف رسیدن OI فیوچرز به سقف تاریخی، حجم معاملات از زمان فشار فروش ماه می نزولی بوده است. هنگامی که شاخص OI صعودی اما حجم پایین است احتمال لیکوئید شدن پلهای وجود دارد زیرا حجم کافی برای حمایت و جلوگیری از لیکوئید شدن وجود ندارد.

اگرچه وضعیت کلی بازار سالم است و تقاضا برای جذب فروش هولدرهای بلندمدت کافی است، اما به دلیل افزایش اهرم در معاملات مشتقات احتیاط ضروری است.