الگوی سر و شانه، یکی از پرکاربردترین الگوهای قیمتی در تحلیل تکنیکال و انجام انواع معاملات رمزارزی (مانند معاملات بیت کوین و دیگر ارزها)، بورسی و فارکس است. هر فردی که قصد ورود به بازارهای مالی را دارد، لازم است که انواع تحلیل ارز دیجیتال را بشناسد تا بتواند براساس تحلیلهای درست در بازار، خرید و فروشهای خود را با هدف بیشترین سود و کمترین ضرر انجام دهند.

زمانی که الگوی قیمتی در بازار تشکیل میشود، روند بازار به سمت خاصی میل میکند و به همین دلیل است که شناخت الگوها، باعث میشود شما به درک خوبی از روند پیش روی بازار برسید.

الگوی سر و شانه، درواقع یک الگوی کلاسیک بازگشتی است که دو نوع مختلف دارد و براساس این دو نوع، روند صعودی و نزولی تعیین میشود.

الگوهای کلاسیک در تحلیل تکنیکال، درکل به دو دسته تقسیم میشوند:

۱- الگوهای ادامهدهنده

این دسته از الگوها، در میانه روندهای صعودی و نزولی شکل میگیرند و نشاندهنده این هستند که حرکت قیمت، در جهت روند قبلی خواهد بود.

۲- الگوهای بازگشتی

الگوی بازگشتی در پایان روندهای نزولی و صعودی شکل میگیرد و بعد از آن، تغییر جهت روند دیده میشود.

فهرست محتوا

الگوی سر و شانه چیست؟

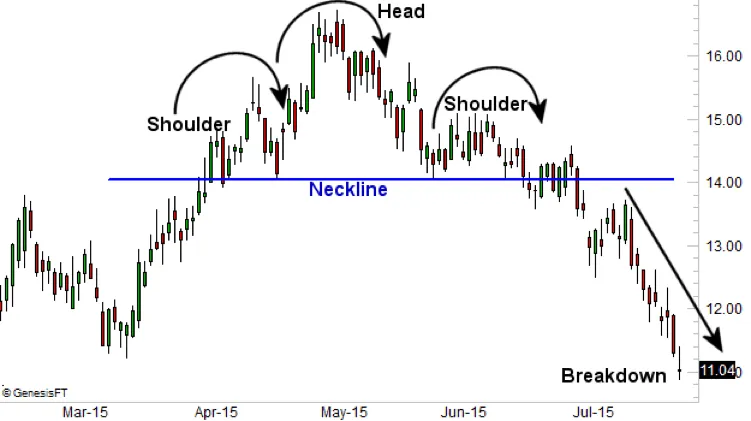

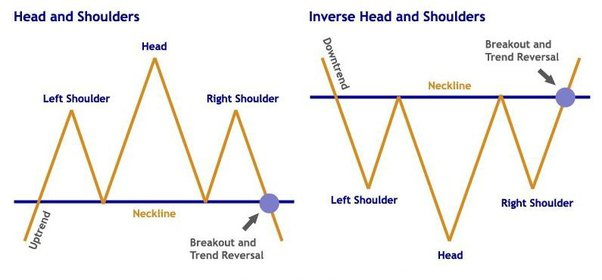

الگوی سر و شانه (Head and Shoulders)، از سه خط پایه (Baseline) و سه قله قیمتی تشکیل شده است که در شمایل آن، قله وسط از دو قله دیگر بلندتر است و بهاصطلاح «سر» نامیده میشود. قله ابتدایی و قله سوم که تقریبا ارتفاع برابری با یکدیگر دارند، بهعنوان «شانه چپ» و «شانه راست» شناخته میشوند. به خطی که نشانگر اتصال سر و شانهها به یکدیگر است نیز «خط گردن» گفته میشود. زمانی الگو از اعتبار بیشتری برخوردار است که شیب خط گردن، کمتر باشد.

این الگو در سه مرحله تشکیل میشود:

سقف اول:

پس از روند صعودی و ثبت یک سقف جدید، قدرت فروشندگان افزایش پیدا میکند و سهم وارد یک روند نزولی کوتاهمدت میشود.

سقف دوم:

در این مرحله، قیمت دوباره به سطحی بالاتر از سقف اول میرسد و فروشندگان با کاهش قیمت، تاثیر خود را در بازار میگذارند.

سقف سوم:

خریداران در این زمان مجددا تلاش میکنند تا قیمت را بالا بکشند اما قیمت، به سقف دوم نیز نمیرسد. درنهایت پس از این مرحله، سهم مجدد وارد روند نزولی میشود.

الگوی سر و شانه در سقف

این الگو درحالت سقف، روند صعودی به نزولی را بررسی و پیشبینی میکند و در زمان پیدایش آن، عدم تمایل سهم برای صعود بیشتر دیده میشود.

زمانی که خط گردن شکسته میشود، زمانی است که الگو تایید شده و زمان ورود به بازارهای دوطرفه است. اگر در بازار یکطرفه فعالیت میکنید، در این زمان از معامله اجتناب کنید چرا که در این نقطه روند نزولی تایید شده است.

برای اینکه در بازار دوطرفه با الگوی سر و شانه معاملات خود را پیش ببرید، بهتر است که حد زیان سقف را در شانه راست قرار دهید و همچنین میتوانید سقف سر را نیز بهعنوان یک حد زیان مطمئن انتخاب کنید که در اینصورت، ریسک به ریوارد کاهش پیدا میکند.

روند شکلگیری بهصورت خلاصه:

- شانه چپ: افزایش قیمت > ایجاد قله > کاهش قیمت

- سر: افزایش مجدد روند > شکلگیری قله بالاتر از قله اول > کاهش دوباره قیمت

- شانه راست: افزایش قیمت برای ایجاد قله راست > افت شدید قیمت

الگوی سر و شانه در کف

الگوی سر و شانه کف یا معکوس، بسیار به مدل سقف این الگو شباهت دارد و نشاندهنده بازگشت روند است و تفاوت الگوی کف با الگوی سقف در این است که برای شروع روندهای صعودی از آن استفاده میشود. در این حالت شانه معکوس راست، به اندازه پایینتر (سر)، ریزش ندارد و این نشاندهنده عدم تمایل سهم به ریزش بیشتر است.

برای تایید این الگو نیز باید تا خط شکست گردن صبر کنید و پس از آن، سیگنال خرید صادر میشود. میتوانید حد زیان را در نقطه کف شانه راست درنظر بگیرید؛ البته راس سر هم بهعنوان حد زیان تعیین میشود که مانند مورد قبل، در این نقطه ریسک به ریوارد مناسبی وجود ندارد.

نقطه خروج و سیو، در نقطهی خط گردن تا درهی بزرگتر سر قرار میگیرد.

روند شکلگیری بهصورت خلاصه:

- شانه چپ: کاهش قیمت > ایجاد دره > افزایش قیمت

- سر: کاهش قیمت > تشکیل پایینترین دره > روند افزایشی

- شانه راست: کاهش قیمت > تشکیل دره سمت راست

آیا الگوی سر و شانه قابل اعتماد است؟

خوب است که بدانید هیچ الگویی، نمیتواند پیشبینی کاملا دقیقی برای شما رقم بزند و همیشه احتمال دارد که بازار به هزاران دلیل، برخلاف تحلیلها و الگوهای ارائهشده حرکت کند؛ پس همیشه این موضوع را درنظر داشته باشید و همیشه درصد خطایی برای الگوها و تحلیلها قائل شوید. درمورد الگوی سر و شانه، دلایل مختلفی وجود دارد که نشان میدهد این الگو روی کاغذ جواب میدهد و البته معایبی هم دارد.

ویژگیها:

- با رسیدن قیمت به سر و ورود فروشندگان، فشار خرید کم میشود.

- با نزدیک شدن به خط گردن، افراد بسیاری از موقعیت خود خارج میشوند و قیمت را به سمت هدف میبرند.

- منطق تعیین حد ضرر بالای شانه راست، بسیار کمککننده است. چرا که تا زمانی که روند بازار صعودی نشود، شانه راست شکسته نمیشود.

- تعیین حد سود با فرض خروج تریدرهایی است که در زمان اشتباه وارد بازار شدهاند. بنابراین یک روند اصلاحی با اندازه مساوی با میزان رشد پیش از آن ایجاد میشود.

- خط گردن، سطح بسیار مهمی است که بسیاری از تریدرها در آن، متضرر میشوند و با خروج از بازار، روند را به سمت هدف قیمتی میبرند.

- اگر در طول الگوهای سر و شانه معکوس، حجم معاملاتی بعد از خط گردن افزایش پیدا کند، نشاندهنده افزایش علاقه نسبت به خرید است. این موضوع نشانگر این است که قیمت به سمت هدف پیش میرود و حرکات تریدرها و سرمایهگذاران قابل پیشبینی میشود.

معایب:

- درصورت تکمیل نشدن الگو، نباید از این استراتژی استفاده کنید و همین پیگیری میتواند کاری زمانبر باشد.

- ممکن است روند الگو، با حد ضرر تماس پیدا کند و معامله از دست برود.

- هدف سود همیشه محقق نمیشود و تریدرها باید متغیرهای خروج خود را با دقت تنظیم کنند.

- این الگو بهصورت مستقیم هدفگذاری نمیکند و فقط سیگنال تایید را ارسال میکند.

سوالات متداول درباره الگوی سر و شانه

الگوی سر و شانه چیست؟

این الگو، یک الگوی قیمتی برگشتی است که در انتهای روندها ظاهر میشود. برای تایید آن، بررسی حجم معاملات بهخصوص در نقطه شکست گردن اهمیت بسیاری دارد.

الگوهای سر و شانه به چند دسته تقسیم میشوند؟

دو دسته. الگوی سر و شانه سقف و کف (معکوس).

اجزای تشکیلدهنده الگوی سر و شانه چیست؟

- شانه چپ

- سر

- شانه راست

- خط گردن

این الگو بلندمدت است یا کوتاهمدت؟

این الگو میتواند در هردو حالت بلندمدت و کوتاهمدت تشکیل شود.