وقتی که صحبت از بازار پرنوسانی مانند بازار ارز دیجیتال میشود، سختترین قسمت کار، کم کردن ضررهایتان است. این موضوع باعث میشود تا اهمیت حد ضرر یا استاپ لاس Stop Loss را بیشتر درک کنیم. متوقفکردن معاملات در بازار و خروج به موقع از پوزیشنهای سرمایهگذاری، همواره یک بخش جداییناپذیر در ترید بوده است.

بهعبارتی دیگر، مدیریت و حفظ سرمایه مهمترین کار شما بهعنوان یک معاملهگر بازارهای مالی است زیرا همیشه حفظ سرمایه بر سود حاصل از معاملات مقدم خواهد بود. در واقع گاهی اوقات صبر در یک معامله بیفایده است، پس چه بهتر که قبل از ضرر بیشتر از بازار خارج شویم. در این مقاله به مفهوم حد ضرر، اهمیت این موضوع، انواع آن، مزایا و مشکلات آن میپردازیم.

فهرست مطالب با دسترسی سریع

- حد ضرر یا استاپ لاس چیست؟

- اهمیت حد ضرر در ارز دیجیتال

- انواع مختلف حد ضرر

- چگونه حد ضرر تعیین کنیم؟

- اشتباهات رایج در گذاشتن حد ضرر

- آیا حد ضرر باعث بالا رفتن ریسک معاملات میشود؟

- چرا سفارش حد ضرر در معاملات بیت کوین فاجعهآفرین میشود؟

- سخن نهایی

- سوالات متداول

حد ضرر یا استاپ لاس چیست؟

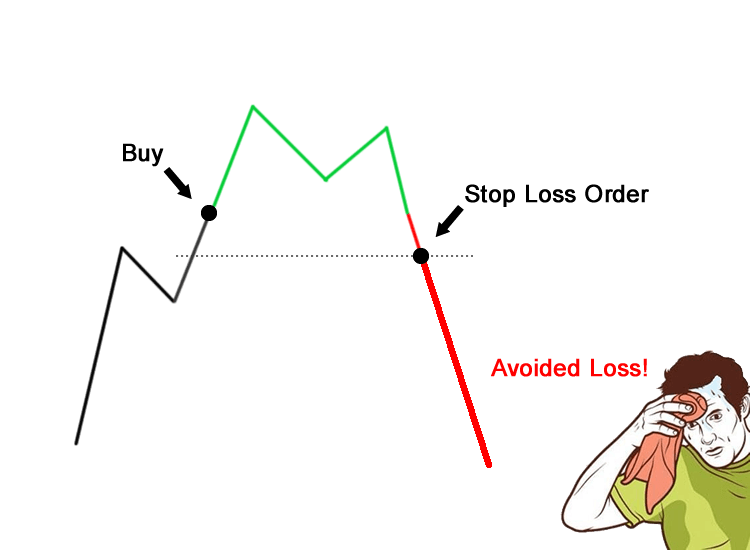

حد ضرر قیمتی است که خود تریدر در معاملات خود تعیین میکند که با رسیدن قیمت رمزارز خریداری شده به این عدد، معامله را خواهد بست زیرا بیشتر از این تمایل به ضرر کردن ندارد. واژه استاپ لاس به معنای جلوگیری از میزان ضرر است.

استاپ لاس دستوری برای بستن یک پوزیشن در یک قیمت و یا درصد خاص است تا از این طریق، میزان ضرر را محدود و کنترل کرد؛ همانطور که از نام آن مشخص است، حد ضرر برای محدود کردن و کنترل ضرر در مواردی است که یک ایده ترید موفق از آب در نمیآید.

استفاده از استاپ لاس یکی از پایههای مهم مدیریت ریسک است به همین دلیل است که هر کتاب، وبینار و مربی، بر اهمیت استفاده از آن در ترید تاکید میکند. اما مدیریت ضعیف حد ضرر، میتواند هزینههای بسیاری را برای شما به همراه داشته باشد.

قیمت رمزارزها در بازار مانند سایر بازارهای مالی در یک مسیر رفت و برگشتی در جریان است. یک روز شاهد افزایش قیمتها هستیم و روز دیگر ممکن است قیمتها نزولی باشد. وقتی قیمت یک ارز دیجیتال در مسیر صعودی قرار گرفته باشد، قطعا در حال سود کردن هستید و هرروز به میزان داراییهای شما اضافه میشود اما وقتی قیمت یک رمزارز در مسیر نزولی قرار بگیرد در حال ضرر کردن بوده و هر چقدر قیمت، بیشتر نزول کند، ضرر شما نیز بیشتر خواهد شد.

حد ضرر قیمتی است که وقتی قیمت ارز دیجیتال تحلیل شده تا این عدد نزول کند، نشاندهنده این است که تحلیل و پیشبینی صورت گرفته از روند آن اشتباه است. حد ضرر به این معنی است که تحلیل صورت گرفته توسط تریدر اشتباه است و استراتژی به کار گرفته شده برای تحلیل، پیشبینی درستی نداشته است.

حال ممکن است یک استراتژی دیگر حد ضرر دیگری برای همین رمزارز داشته باشد که هنوز قیمت به آن حد ضرر نرسیده و حتی قبل از رسیدن به آن دوباره شاهد افزایش قیمت باشیم. در استراتژی دوم درست عمل کرده و تریدر نیازی به بستن معامله خود نیز ندارد.

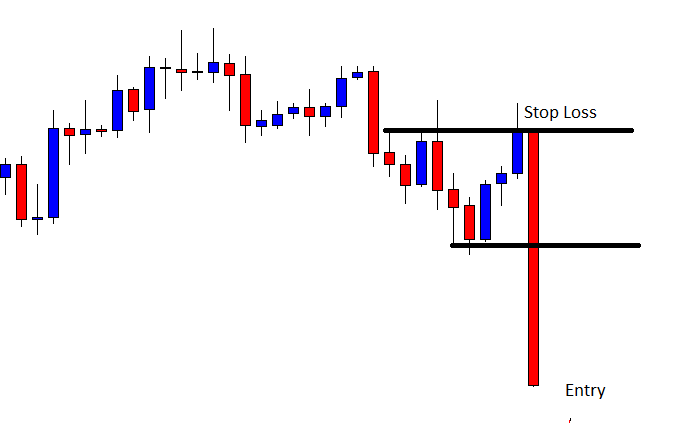

در استاپ لاس یک سفارش در مورد فرصت خرید یا فروش یک دارایی درزمانی که قیمت بازار به یک قیمت مشخص میرسد یا از آن عبور میکند، اشاره دارد. این مکانیسم یک سفارش ایجاد میکند، ازاینرو قیمت نهایی میتواند متغیر باشد.

استاپ لاس یک ابزار معاملاتی است که برای محدود کردن حداکثر ضرر یک معامله با لیکویید شدن خودکار داراییها پس از رسیدن قیمت بازار به یک میزان مشخص طراحی شده است و هدف آن سود بردن از روندهای فعلی است، یک تریدر رمزارز از حد ضرر استفاده میکند تا از زیانهای احتمالی و ضررهای بزرگ جلوگیری کند.

برای استفاده موثر از حد ضرر، معاملهگر باید پیشبینی کند که بازار چگونه رفتار خواهد کرد و حد ضرر را مطابق با رفتار بازار تنظیم میکند. در غیر این صورت ممکن است نه تنها از ضرر جلوگیری کند بلکه آن را چند برابر کند. هنگامی که معاملهگر ایدهای از نحوه رفتار بازار داشته باشد، باید هم ارزش و هم نوع دستور حد ضرری را که میخواهد استفاده کند، انتخاب کند.

معاملهگران یا سرمایهگذاران ممکن است برای محدود کردن ضرر و حفظ سود خود از دستور توقف ضرر یا استاپ لاس اوردر Stop-Loss Order استفاده کنند. با قرار دادن این دستور در صورتی که قیمت آنها در جهت مخالف موقعیتی که قرار گرفتهاند حرکت کند میتوانند ریسک خود را با خروج از یک پوزیشن مدیریت کنند.

حد ضرر در واقع مشخص کننده یک سفارش فروش در زمانی است که قیمت سهام خریداری شده به یک سطح مشخصی برسد. با استفاده از حد ضرر میتوان از ضرر بیشتر جلوگیری کرد. در واقع برای اینکه میزان ضرر یا سود در ترید را به کمترین میزان ممکن محدود کرد میتوان از این شیوه استفاده نمود. زیرا اگر سود معاملات هم از بین برود نوعی ضرر محسوب میشود.

به عنوان مثال به صرافی میگوییم اگر قیمت دارایی من به X رسید برای جلوگیری از ضرر بیشتر، یک سفارش فروش با قیمت Y برای من ثبت کن. استفاده از حد ضرر در میزان سود حاصل از معاملات میتواند تفاوت بزرگی ایجاد کند.

اصلیترین کاربرد حد ضرر که سرمایهگذاران میتوانند از آن بهره ببرند، معمولا در معاملات کوتاهمدت یا بلندمدت است. حد ضرر را میتوان یک سفارش فروش اتوماتیک از سمت سرمایهگذار برای صرافی دانست. در این سفارش سرمایهگذار با مشخص کردن مقدار آن و ثبت در پلتفرم معاملاتی خود، به کارگزاری یا صرافی مورد نظر دستور فروش آن دارایی را به محض رسیدن به قیمت از قبل تعیینشده میدهد.

حد ضرر میتواند به روشهای مختلفی به ما کمک کند:

حفظ پول: با نقد کردن خودکار داراییها در زمانی که قیمت به قیمت خرید ریزش میکند و یا به سطح خاصی نزول میکند، از ضرر کل سرمایه ما جلوگیری میکند. استاپ لاس را میتوانیم قیمت خرید خود در نظر بگیریم و حتی کارمزد تراکنشها را نیز به این قیمت اضافه کرده و حد ضرر را بالاتر در نظر بگیریم.

کسب سود حداقلی: در حالی که شما منتظر هستید که کندل استیک سبز رنگ بزرگتر شود، حد ضرر، مقداری سود را برای شما تضمین خواهد کرد.

نکته مهم: حد ضرر بر اساس تحلیل بازار و بررسی شرایط خودمان تعیین میشود نه بر اساس حدس و گمان.

اهمیت حد ضرر در ارز دیجیتال

حد ضرر از اهمیت بالایی در ارز دیجیتال برخوردار است زیرا افراد بسیار زیادی با بیتوجهی به آن تمام سرمایه خود را از دست داده اند. اگر باور داشته باشید که در بازارهای مالی هرچیزی ممکن است، هیچ وقت معاملهای را بدون حد ضرر باز نمیکنید. فرقی ندارد که شما دید کوتاهمدت یا بلند مدت به بازار داشته باشید، حد ضرر میتواند به شما کمک کند. حد ضرر فقط برای جلوگیری از ضرر بیشتر نیست بلکه در بعضی از مواقع به عنوان نقطه خروج برای حفظ سود استفاده میشود.

اهمیت حد ضرر برای معاملهگران

معاملهگر به شخصی گفته میشود که فارغ از ارزش یک دارائی و بدون توجه به آینده آن در بلندمدت صرفا با خرید و فروش آن دارائی اقدام به کسب سود از نوسان قیمت میکند. یک نوسانگیر ممکن است در ماه بین ۱ الی ۱۰۰۰ معامله باز و بسته کند و این نکته مشخص است که با توجه به نوسان شدیدی که در بعضی از بازارهای مالی بخصوص بازار رمزارزها وجود دارد، وارد شدن به هر معاملهای بدون حد ضرر ممکن است به قیمت از بین رفتن کل سرمایه فرد تمام شود.

اهمیت حد ضرر برای سرمایهگذاران

فرقی نمیکند شما چه فردی را سرمایهگذار خطاب کنید، منظور از واژه سرمایهگذار فردی است که فارغ از نوسانهای قیمت و بر اساس ارزش آن دارائی اقدام به خرید یا فروش یک دارائی میکند. هدف اصلی سرمایهگذاران در بلندمدت، بهره بردن از مزایای اقتصادی یک دارایی است که تنها شامل کسب سود از نوسان قیمت نمیشود به همین خاطر حدضرر قرار دادن برای یک سرمایهگذار ممکن است با پیچیدگیهای بسیاری همراه باشد.

اما نکته این است که اگر در بازارهای مالی به ویژه بازار رمزارزها، احتمال وجود خطا در تحلیل تکنیکال وجود دارد. در چنین شرایطی باید آمادگی لازم برای تصمیمگیری درست در زمانی که پیشبینیها اشتباه است را داشته باشیم. برای اینکار بعد از اینکه زمان مناسب برای خرید یک ارز دیجیتال را انتخاب کردیم، نوبت به انتخاب حد ضرر یا استاپ لاس میرسد. اینکار برای تریدرهای آماتور بسیار مهم است و تا حد زیادی از میزان ضرر آنها جلوگیری میکند.

گاهی اوقات، تریدرهای غیرحرفهای پس از اینکه قیمت ارز دیجیتال موردنظرشان کاهش پیدا کرد منتظر میمانند تا قیمت آن مجددا رشد کند و به قیمت خرید برگردد. این اتفاق ممکن است ماهها یا سالها طول بکشد. در چنین شرایطی تریدر فرصت کسب سودهای دیگر بازار را از دست میدهد. بنابراین سیستم معاملاتی که حد ضرر در آن مشخص نشده ممکن است باعث از بین رفتن کل سرمایه شود. در چنین حالتی تعیین حد ضرر اهمیت پیدا میکند.

انواع مختلف حد ضرر

برای تعیین استاپ لاس یا حد ضرر، روشهای مختلفی وجود دارد که در ادامه به بررسی آنها میپردازیم:

استاپ لاس کامل (Full Stop Loss)

این روش تمام داراییهای رمزارزی را در صورت راهاندازی میبندد و تنها در یک بازار باثبات با نوسانات ناگهانی و غیرمنتظره قیمت، مفید است، به طوری که پیشبینی میشود هر افت قیمتی پایین بماند. اگر قیمت رمزارز پایین بماند، از ضرر جلوگیری میکند. این یک استراتژی سیاه یا سفید است؛ به این معنا که هیچ حد وسطی وجود ندارد. بنابراین، هنگام تنظیم یک سفارش استاپ لاس، معاملهگر باید ریسک و سود هر دو سناریو را در نظر بگیرد.

به عنوان مثال، شما یک بیت کوین دارید و نگران هستید که فردا که از خواب بیدار میشوید، قیمت آن به زیر مقدار فعلی آن برسد. پس شما حد ضرر را تنظیم کرده و به صرافی میگویید که زمانی که قیمت بیت کوین به زیر مقدار معین شما رسید، به طور خودکار بیت کوین شما را بفروشد. مزیت این مکانیزم این است که اگر قیمت به کمتر از مقدار تعیینشده برسد، شما دارایی خود را نقد کردید و بیشتر از آنچه که مایل هستید، متحمل ضرر نشدهاید و بعدا که قیمت پایینتر رفت میتوانید اقدام به خرید مجدد کنید.

استاپ لاس جزئی (Partial Stop Loss)

این روش، میزان مشخصی از داراییهای دیجیتالی را لیکویید میکند. این روش میتواند در یک بازار بسیار پر نوسان، مفید باشد تا اطمینان حاصل شود که معاملهگر در صورت کاهش قیمت قبل از افزایش آن، داراییهایی دارد. در این حالت تصمیم میگیرید که اگر قیمت زیر حد تعیین شده برود، تنها ۵۰ درصد از دارایی شما فروخته شود. اگر بعدا قیمت به بالای حد تعیینشده شما رسید، حداقل میتوانید با نصف بیت کوینی که برایتان باقیمانده است از افزایش قیمت استفاده کنید. در این حالت، انعطاف بیشتری برای حرکت بعدی خود خواهید داشت.

یک احتمال دیگر نیز این است که فورا بتوانید خرید دوباره انجام دهید که این منجر به ضرر کمتری نسبت به باز خرید فوری در استراتژی حد ضرر کامل میشود؛ شما میتوانید نصف بیت کوین باقیمانده را در صورتی که فکر میکنید که قیمت پایینتر میرود، به فروش برسانید و سپس دوباره آن را در قیمت پایینتری بخرید. به هر حال، اگر شما از استراتژی حد ضرر جزئی استفاده کنید و قیمت دوباره بالا برود در مقایسه با حد ضرر کامل، روش بهتری خواهد بود.

این روش بهعنوان ابزاری برای کنترل خسارت در یک بازار بسیار پرنوسان میتواند مؤثر باشد اما هیچ گارانتی و امنیتی برای داراییهای معاملهگر وجود ندارد. بنابراین باید با درک کاملی از بالا بودن ریسکی که به همراه دارند از آنها استفاده شود.

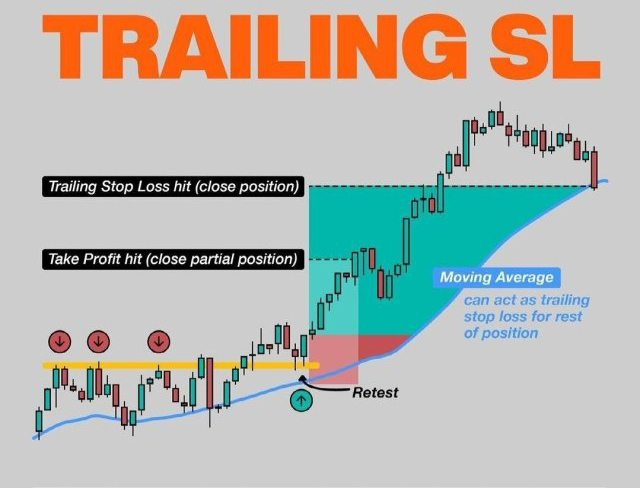

تریلینگ استاپ لاس یا حد ضرر شناور (Trailing Stop Loss)

حد ضرر شناور یا تریلینگ استاپ، نوع خاصی از استاپ لاس است که در انجام معاملات به طور خودکار و هماهنگ با تغییرات بازار، نسبت به حدی که برای آن معامله مشخص کردهایم، حرکت کرده تا سود عایده از معامله را برای کاربر به حداکثر امکان برساند. به عبارت دیگر، تریلینگ استاپ به کاربران کمک میکند تا بهترین نقاط خرید و فروش را تشخیص دهند تا بتوانند شرایط بهتری از معامله را داشته باشند.

تریلینگ استاپ میتواند بنا به پوزیشن گرفتهشده توسط کاربر، شورت Short یا لانگ Long تلقی شود که با یک فاصله معین از بهای فعلی ارز مورد نظر در بازار قرار میگیرد.

اگر بهای ارز مدنظر در بازار صعودی شود، این منطقه نیز هممسیر با تغییرات بهای ارز حرکت کرده اما اگر بهای رمزارز نزولی شود این محدوده ثابت خواهد ماند و در صورت برخورد بهای ارز با محدوده تریلینگ استاپ، معامله مدنظر با سود بیشتری نسبت به شرایط عادی بسته خواهد شد.

ارزش استاپ لاس با توجه به نوسانات قیمت رمزارز تنظیم میشود. معاملهگر یک فاصله انتهایی را تعیین میکند که تفاوت بین قیمت دارایی فعلی و ارزش استاپ لاس است. اگر قیمت رمزارز افزایش یابد، ارزش توقف حد ضرر نیز همراه با آن افزایش خواهد یافت. هنگامی که قیمت کاهش مییابد، ارزش توقف حد ضرر تغییر نمیکند و در صورت رسیدن به مقدار اعلام شده، دستور توقف ضرر ایجاد میشود. این روش به معاملهگر اجازه میدهد تا حداکثر ضرر را بدون توجه به اینکه روندها تا چه حد به نفع خود پیش رفتهاند را محدود کند.

چگونه حد ضرر تعیین کنیم؟

این که چگونه حد ضرر را تعیین کنیم کاملا به استراتژی شما مربوط است اما در اینجا به بررسی روشهای رایجی که برای تعیین حد ضرر استفاده میشود می پردازیم:

تعیین حد ضرر بر اساس درصدی از حجم معامله

یکی از روشهای تعیین حد ضرر در ارز دیجیتال استفاده از تکنیک درصدی از حجم سرمایه است. این روش در میان افراد تازهکار بسیار رواج دارد. مراحل استفاده از این روش برای تعیین حد ضرر در معاملات ارز دیجیتال به شرح زیر است:

کاربران باید از قبل با درک و شناخت مدیریت سرمایه در بازار رمزارزها حداکثر آستانه تحمل ریسک در معاملات را برای خود تعیین کنند. این میزان بسته به نوع ترید و سرمایهگذاری هم میتواند عددی بین ۲ تا ۵ درصد و هم ۱۰ تا ۲۰ درصد باشد.

در هر معامله حجم اولیه ورود به بازار را تعیین میکنید. برای مثال اگر قرار است ۱۰ میلیون تومان برای خرید بیت کوین در نظر بگیرید، حجم معامله شما ۱۰ میلیون تومان خواهد بود. سپس باید حد ضرر را حساب کنید. با افت ۱۰ درصد قیمت ارز دیجیتال بعد از خرید باید معامله مورد نظر را ببندید. این روش یک روش ابتدایی برای تعیین حد ضرر است که معمولا افراد حرفهای از آن استفاده نمیکنند.

استفاده از این روش برای بازارهای حرفهای مانند بازار رمزارزها میتواند در مجموع برای کاربر با زیان همراه باشد حتی در صورت تسلط به روشهای تکنیکال، این روش میتواند کیفیت استراتژی های مورد استفاده را نیز زیر سوال ببرد.

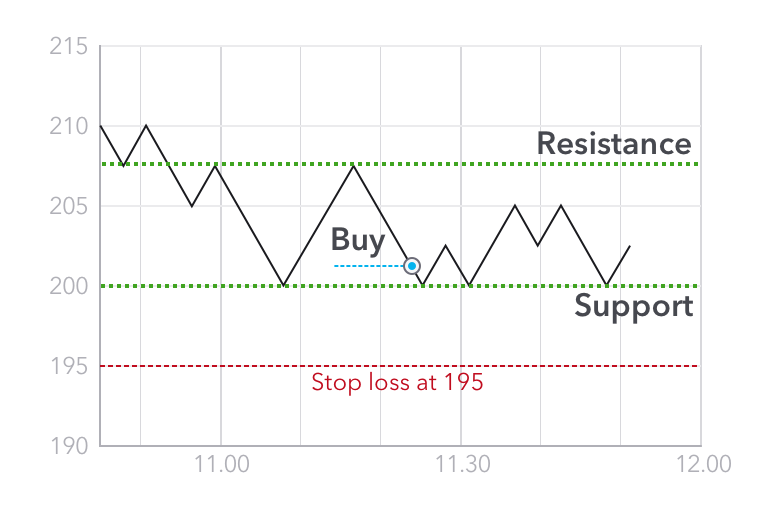

تعیین حد ضرر بر اساس اصول مقاومت و حمایت

در این روش میتوانید از حمایتهای موجود در بازار و سطوح حمایتی برای تعیین حد ضرر استفاده کنید.

نکات تعیین حد ضرر در ارز دیجیتال با سطوح حمایتی:

سطوح حمایتی بزرگ در نزدیکی قیمت فعلی را نیز میتوان برای این منظور استفاده کرد.

خط روند نیز میتواند به عنوان حد ضرر در این روش به کار گرفته شود.

سایر روش های تعیین مقاومت و حمایت را نیز میتوان در این تکنیک استفاده کرد.

استفاده از این روش برای تعیین حد ضرر در بازار ارز دیجیتال یک روش معمول است و بسیاری از افراد حرفهای نیز از این تکنیک استفاده میکنند. البته کیفیت کار تریدر و تجربهاش در دانش تکنیکال و به کارگیری تکنیکهای آن نیز در کیفیت تعیین حد ضرر با این روش تاثیر مستقیم خواهد داشت.

با توجه به اینکه استفاده از مقاومتها و حمایتها در اکثر استراتژی های بازار وجود دارد، از این رو خیلی از کاربران از این روش برای تعیین حد ضرر استفاده میکنند. کاربران تازهکاری هم که به دنبال یک روش عالی برای تعیین حد ضرر هستند میتوانند از این تکنیک در معاملات خود استفاده کنند.

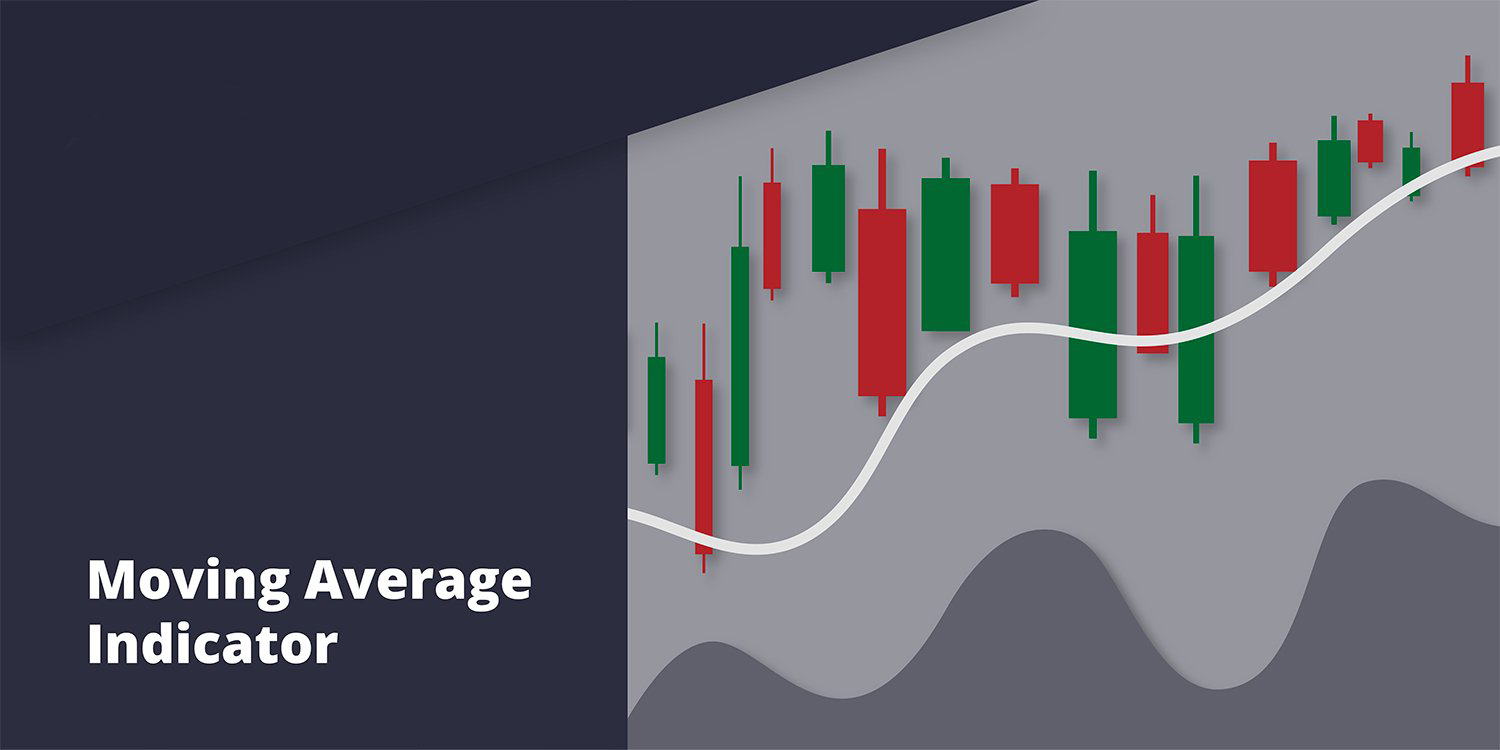

تعیین حد ضرر با استفاده از اندیکاتور مووینگ اوریج Moving Average

یکی دیگر از روش های تعیین حد ضرر در ارز دیجیتال استفاده از اندیکاتورهای تکنیکال است. اندیکاتورها استفاده بسیار زیادی برای تحلیل و پیشبینی قیمت رمزارزها دارند و از اینرو در عرصههای مختلف نیز میتوان از آنها استفاده کرد. یکی از بهترین اندیکاتورها برای ارزهای دیجیتال اندیکاتور مووینگ اوریج است که در تنوع بالا در دسترس کاربران قرار دارند.

مووینگ اوریج اندیکاتوری است که در آن میانگین قیمت یک رمزارز در بازههای زمانی مختلف محاسبه شده است و نتیجه کار به صورت یک نمودار منحنی بر روی نمودار قیمت رمزارز مورد نظر ترسیم میشود. هر نقطه از این نمودار منحنی حاصل میانگینگیری تعداد مشخصی از قیمتهای رمزارز مورد نظر هستند که از روز قبل از آن شروع شده و تا محدوده مشخص شده که کاربر تعیین کرده، ادامه پیدا میکند.

اندیکاتور مووینگ اوریج در بازههای زمانی مختلفی قابل استفاده است. از رایجترین شمارههای مورد استفاده این اندیکاتور به ترتیب میتوان به شمارههای ۱۰۰، ۶۰، ۳۰، ۱۵، ۹ و ۲۰۰ اشاره کرد. هر چقدر شماره مووینگ اوریج کمتر شود، تغییرات آن نسبت به تغییرات قیمت و نمودار قیمت کمتر خواهد بود. به نحوی که اگر شماره آن را روی ۱ بگذاریم، منحنی اندیکاتور دقیقا بر نمودار قیمت منطبق میشود و هر چقدر عدد آن بزرگتر باشد، فاصله بیشتری از نمودار قیمت گرفته و تغییرات آن کندتر از تغییرات قیمت میشود.

اندیکاتور شماره ۱۰۰ در این بین جذابیت بیشتری برای تریدرها و تحلیلگران داشته و افراد زیادی از این مووینگ اوریج برای تحلیل تکنیکال رازهای دیجیتال استفاده میکنند. از این گذشته این مووینگ اوریج کاربردهای دیگری هم دارد که یکی از آنها نیز تعیین حد ضرر است. شما میتوانید حد ضرر معاملات خود در بازار ارز دیجیتال را زیر مووینگ اوریج ۱۰۰ روزه قرار دهید. زیرا این مووینگ اوریج مانند یک حمایت بسیار قدرتمند عمل کرده و مانع از ریزش بیشتر قیمت رمزارز موردنظر میشود.

تعیین حد ضرر با استفاده از اندیکاتور مکدی MACD

یکی دیگر از اندیکاتورهایی که میتوان برای تحلیل تکنیکال ارز دیجیتال و البته تعیین حد ضرر در بازار رمزارزها به کاربرد اندیکاتور مکدی است و یکی از اندیکاتورهایی است که بهراحتی میتوان از آن برای تعیین واگراییها و همگراییها در نمودار قیمت استفاده کرد. محل واگراییها و قلههایی که با واگرایی آنها نشان از برگشت قیمت وجود دارد، میتوانند بهترین محل برای تعیین حد ضرر باشند.

اندیکاتور مکدی یک اندیکاتور بسیار پرکاربرد و یکی از معدود اندیکاتورهای معتبر نیز شناخته میشود که میتوان از آن در بهترین استراتژیهای ترید در بازار رمزارزها استفاده کرد. این اندیکاتور کاربردهای مختلفی دارد. از آن میتوان برای سیگنال خرید و فروش رمزارزها، برای تعیین بهترین نقاط ورود به بازار و خروج از بازار و البته تعیین حد ضرر در بازار ارز دیجیتال استفاده کرد. البته تعیین حد ضرر در ارز دیجیتال با استفاده از مکدی معمولا شباهت زیادی به ترفند استفاده از مقاومتها و حمایتها دارد. اما با این حال برای اینکه بتوانید بهترین نقاط در واگراییها را تشخیص دهید، مکدی میتواند گزینه مناسبی باشد.

تعیین حد ضرر با استفاده از اندیکاتور آراسآی RSI

برای تعیین حد ضرر در ارز دیجیتال همچنین میتوان از اندیکاتور آراسآی نیز استفاده کرد. استفاده از این اندیکاتور نیز شرایط مشابهی با اندیکاتور مکدی دارد. با شناسایی واگراییها در آن میتواند بهترین حد ضرر را تعیین کنید. تعیین حد ضرر با آراسآی قدرت و شرایط مشابهی با مکدی دارد. از این اندیکاتور نیز میتوان برای موارد مختلفی استفاده کرد که یکی از موارد استفاده آن همین تعیین حد ضرر است.

آراسآی معمولا رفتار مشابهی با نمودار قیمت از خود نشان میدهد. به این ترتیب که اگر قیمت را روند صعودی در پیش بگیرید، آراسآی نیز روند صعودی در پیش میگیرد. اما در جایی که قیمت و حجم معاملات روندی مشابه به هم پیدا نکردند، رفتار قیمت با حباب همراه است، آراسآی میتواند این موضوع را به تحلیلگر نشان دهد. در این مواقع است که از اصلاح واگرایی در این اندیکاتور استفاده میشود.

به این معنی که اندیکاتور و نمودار قیمت روند متناقضی نسبت به هم دارند. واگرایی در میان نمودار قیمت و اندیکاتور آراسآی زمانی خود را نشان میدهد که به انتهای یک روند رسیده باشیم. انتهای یک روند نزولی بزرگ یا انتهای یک روند اصلاح میتواند بهترین مکان برای ورود به معاملات ارز دیجیتال باشد. در چنین مواقعی به راحتی میتوان از آراسآی برای تعیین حد ضرر کمک گرفت.

آراسآی در میان تحلیلگران و تریدرها در بازار ارز دیجیتال به ماشین سیگنالدهی معروف شده است. از این رو معمولا آن را در هر استراتژی معاملاتی میتوان مشاهده کرد. زیرا در اکثر مواقع تحلیلگران به کار کردن با آن آگاه بوده و میدانند که چگونه با آن واگراییها در بازار را تشخیص دهند.

تعیین حد ضرر با استفاده از اندیکاتور ایچیموکو Ichimoku

تحلیلگران از این اندیکاتور برای تحلیل و پیشبینی استفاده میکنند. ایچیموکو یک اندیکاتور چندمنظوره است که اگر بر روی نمودار قیمت قرار دهید، صفحهای کاملا سیاه شده خواهید دید که هیچ نموداری برای تحلیل مشخص نیست. این موضوع برای کسانی که به دنبال ادعاهای بزرگ در تحلیل تکنیکال و پیشبینی قیمت رمزارزها هستند، بسیار مناسب و ایدهال است.

این اندیکاتور مقاومتها و حمایتهای مختلفی را بر روی نمودار نشان میدهد که بهترین آن جایی است که ابر ایچیموکو ضخیم شده و به بیشترین اندازه خود رسیده است. اگر قیمت با این قسمت برخورد کرده و به سمت بالا رفته باشد، میتوانید از آن برای جایگذاری حد ضرر خود استفاده کنید.

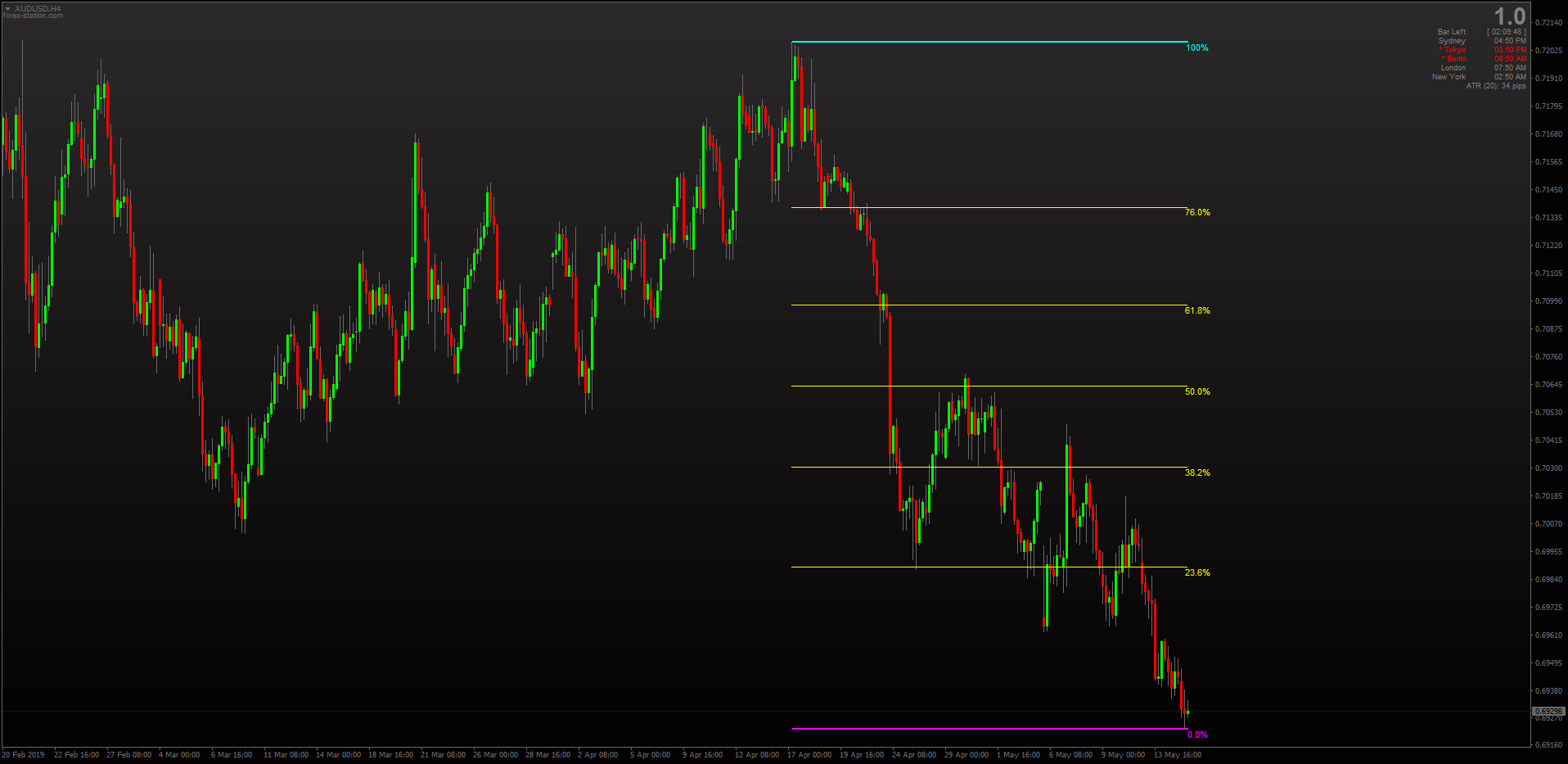

تعیین حد ضرر با استفاده از ابزار فیبوناچی Fibonacci

یکی از بهترین ابزارها برای محاسبه حد ضرر در ارز دیجیتال ابزار فیبوناچی است. فیبوناچی یک ابزار همهکاره در تحلیل تکنیکال است. از این ابزار میتوان برای اهداف کوتاهمدت و درازمدت، پیشبینی روند قیمت، حد سود و البته حد ضرر استفاده کرد و تعیین حد ضرر با ابزار فیبوناچی مزیتهای بسیار زیادی دارد که یکی از مهمترین این مزیتها امکان انتخاب حد ضررهای بسیار کوچک است. بطوریکه مجبور نخواهید بود برای یک معامله، متحمل ضرر زیادی شوید. از این گذشته حد ضرر تعیینشده توسط ابزار فیبوناچی میتواند قدرت قابلتوجهی هم داشته باشد.

برای تعیین حد ضرر با استفاده از فیبوناچی باید درصدهای مهم آن را بشناسید. مهمترین درصدهای این بازار به ترتیب ۷۸.۶، ۸۶، ۶۸، ۵۰ و … است. از هرکدام از این درصدها میتوانید برای تعیین حد ضرر خود استفاده کنید.

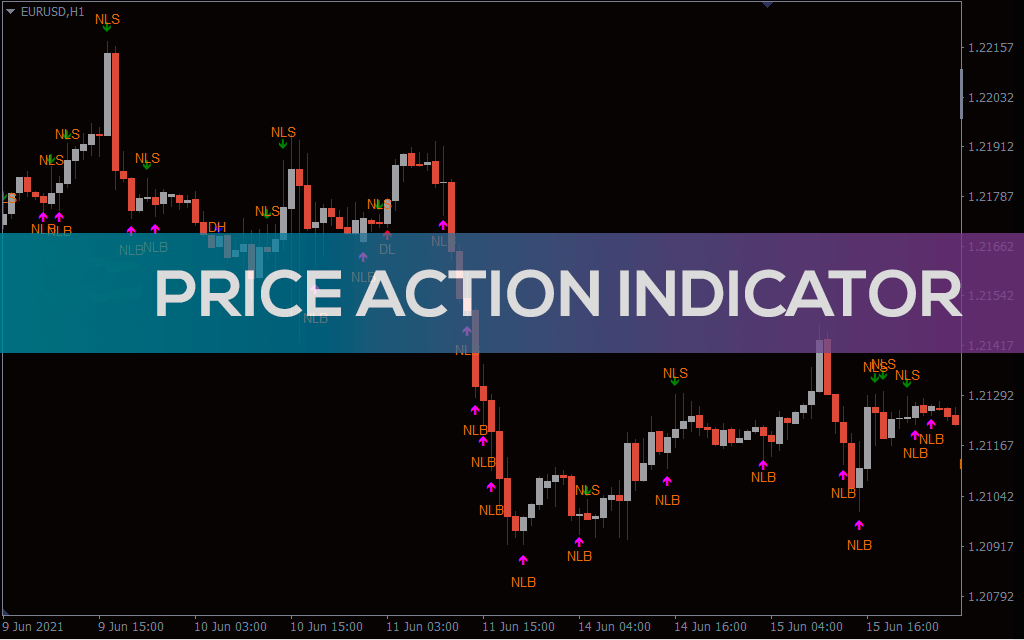

تعیین حد ضرر با استفاده از پرایس اکشن Price Action

برای محاسبه حد ضرر در ارز دیجیتال میتوان از تکنیک های پرایس اکشن نیز استفاده کرد. تعیین حد ضرر در ارز دیجیتال با این روش تحلیل میتواند جذابیتهای بسیار زیادی داشته باشد. زیرا روشهای مختلفی را میتوان برای آن به کار برد:

- استفاده از اشکال هندسی برای تعیین حد ضرر

- استفاده از الگوهای شمعی

- استفاده از الگوهای هارمونیک

و ترکیب همه این روشها و همچنین استفاده از مقاومتها و حمایتها میتواند ابزاری عالی برای این منظور باشد دقت کنید که پرایس اکشن کارها معمولا به همه این روشها مسلط بوده و از همه آنها به صورت همزمان استفاده میکنند.

اشتباهات رایج در گذاشتن حد ضرر

در ادامه به اشتباهات رایج در مورد گذاشتن حد ضرر خواهیم پرداخت که با استفاده از آنها میتوانید حد ضرر را به درستی قرار دهید و معاملات موفقتری داشته باشید.

۱. تعیین نکردن استاپ لاس

قبل از باز کردن یک ترید باید بدانید که حد ضرر شما کجا خواهد بود. همین قضیه در مورد نقطه ورود و میزان سودهای شما نیز صادق است. تا زمانی که ترید فعال است و قیمت نوسان دارد، هر دلیلی برای باقی ماندن در بازار پیدا خواهید کرد؛ فایده تعیین حد ضرر قبل از شروع معامله این است که هر گونه احساساتی از تصمیمگیری برداشته میشود. زیرا شما هنوز سرمایه خود را به خطر نیانداختهاید و شما در واقع با نگاه به نمودار این حد را تعیین کردهاید.

اما اگر از قبل استاپ لاس را تعیین نکرده باشید و بازار با تمام نیروی خود شروع به حرکت در خلاف روند پیشبینی شده توسط شما کند، به احتمال زیاد توسط بازار متضرر میشوید و به این نکته توجه نمیکنید که ترید شما در واقع بیاعتبار شده است. پس قبل از باز کردن یک پوزیشن، برای مدیریت ریسک و سرمایه، حتما حد ضرر خود را قرار دهید.

۲. حجم نامناسب

در صورت داشتن سرمایه پایین (به عنوان مثال کمتر از هزار دلار)، معاملات خود را با حجم کم انجام دهید. به این ترتیب قادر خواهید بود حد ضرر را منطقیتر تنظیم کنید. معاملهگران زیادی به خاطر عدم همخوانی اندازه معاملات با موجودی حساب معاملاتیشان، متضرر میشوند. این افراد حد ضرر معاملات خود را طبق مورد اول، بدون در نظر گرفتن نوسانات قیمت، کوچک انتخاب میکنند. به همین دلیل تطابق دادن اندازه معاملات با موجودی حساب سرمایهگذاری، علاوه بر تخصیص مقدار معقول ریسک، به قیمتها اجازه نوسان نیز میدهد.

۴. هرگز استاپ لاس خود را حرکت ندهید

منظور از حرکت دادن حد ضرر، بالا بردن آن در زمان خرید و پایین آوردن آن در زمان فروش است و زمانی روی میدهد که قیمت به سمت هدف شما حرکت میکند. دلیل این امر آسان است؛ بازار الزامی برای برخورد دقیق به هدف شما را ندارد و شما با حرکت دادن حد ضرر مانع از این میشوید که یک معامله سودآور سربهسر شود و یا وارد ضرر شود.

وقتی وارد معاملهای میشوید که نسبت ریسک به پاداش شما ۱ به ۲ است، فرض کنید همچنان که قیمت افت میکند، شروع به حرکت دادن حد ضرر برای سربهسر شدن یا سود مارجین میکنید. قیمت به هدف شما نزدیک میشود اما دقیقا به آن نمیرسد و بر میگردد. در آن نقطه شما باید دوباره نسبت ریسک به پاداش خود را مقایسه کنید و ببینید که آیا این نسبت منطقی است یا خیر.

اگر حد ضرر را حرکت ندهید، ریسک پسدادن سود به بازار زیاد خواهد بود. به عبارت دیگر، اگر اصلا حد ضرر خود را حرکت ندهید، نسبت ریسک به پاداش شما در صورتی که قیمت به هدف برخورد نکند و برگردد بسیار نامناسب میشود. چیزی به نام ترید رایگان وجود ندارد و این در واقع پولی است که به بازار پس میدهید. همانطور که گفته شد، بازار الزامی برای برخورد به هدف شما ندارد اگر هدف شما عیب و نقص داشته باشد که اغلب هم همینطور است، حرکت دادن حد ضرر برای شما سودآور خواهد بود.

آیا حد ضرر باعث افزایش ریسک معاملات میشود؟

استفاده از ترفندهای مناسب برای بهینه کردن ریسکها و جلوگیری از بروز آنها از جمله اقداماتی است که لازمه یک سرمایهگذاری موفق در بازار رمزارزها است. حد ضرر نیز میتواند چنین شرایطی را بهدنبال داشته باشد اگر به درستی از آن استفاده کنید. معنی حد ضرر در ارز دیجیتال کنترل ضررهاست. کنترل ضررها اگر به اشتباه انجام شود به صورت برعکس عمل کرده و باعث میشود تا ریسک معاملات شما افزایش پیدا کند.

اگر با چنین دیدگاهی به بررسی و ارزیابی حد ضرر در بازار ارز دیجیتال بپردازید، به خوبی درک خواهید کرد که این عامل بیشتر برای کنترل ریسک به کار گرفته میشود نه اینکه خود باعث افزایش میزان ریسک در انجام معاملات شما باشد. از این گذشته موارد بسیار زیاد دیگری هم هستند که اگر به درستی از آنها استفاده نکنید به جای مزایا با معایب آنها روبرو خواهید شد.

چرا سفارش حد ضرر در معاملات بیت کوین فاجعهآفرین میشود؟

معاملات بیت کوین و سایر رمزارزها میتواند اقدامی بسیار سودآور باشد. استفاده از ابزارهای معاملاتی سنتی گاهی اوقات بهترین نتیجه را در پی دارد، اما در اکثر موارد اقدامی اشتباه است. شاید بتوان سفارش استاپ لاس را یکی از ابزارهای بسیار رایجی دانست که برای محدود ساختن ضرر در سرمایهگذاری بر روی داراییهای سنتی استفاده میشود اما هنگامی که صحبت از معاملات بیت کوین و آلتکوینها میشود استفاده از این ابزار، فاجعه آفرین است.

هنگامی که بازار پرنوسان باشد، احتمال نوسان شدید قیمت داراییها نیز وجود دارد. چنین شرایطی نیز برای بیت کوین هم صدق می کند. این موضوع برای سایر ارزهای دیجیتال نیز وجود دارد. کل بازار ارز دیجیتال در مقایسه با بازارهای سنتی تقریبا کوچک است. به همین دلیل، وجود دستکاری های بازار غیرقابل انکار است.

افرادی که بیت کوین بسیار زیادی در اختیار دارند یا همان نهنگها میتوانند به منظور کسب سود خود، قیمت بیت کوین را به هر سمتی که تمایل داشته باشند، ببرند. برای مثال، یک نهنگ میتواند به صرافی مراجعه کند و با فروش بیت کوین خود، قیمت آن را کاهش دهد در حالی که وضعیت فروش استقراضی لوریج شدهای در اختیار داشته باشد تا از روند نزولی در صرافی که معاملات مارجین را امکانپذیر میسازد سود کسب کند. سپس به محض آنکه قیمت کاهش یافت، بازار بازیابی میشود و قیمت مجددا شاهد افزایش خواهد بود.

در این موقعیت، سفارش حد ضرر میتواند فاجعه آفرین باشد زیرا وضعیت شما را در قیمت مشخصشده برای فعالسازی سفارش استاپ لاس خواهد فروخت. بدین ترتیب، قبل از آنکه قیمت بازیابی شود از معامله خارج خواهید شد که این امر در بازار بیت کوین به سرعت رخ میدهد.

سخن نهایی

در این مقاله سعی کردیم به طور کامل توضیح دهیم که حد ضرر چیست و چرا باید در معاملات خود از آن استفاده کنید. حد ضرر برای جلوگیری از زیانهای احتمالی و ضررهای بزرگ، طراحی شده است و در زمان آشفتگی بازار بیت کوین و ارز دیجیتال به شما کمک خواهد کرد. زمانی که شما از لحاظ روانی خود را تضعیف میکنید در نهایت با اشتباهات سنگینی مواجه خواهید شد.

این اشتباهات شامل فروش و بازخرید در ضرر و سپس پایین رفتن بیشتر قیمت و ضرر بیشتر و غیره میشوند. اگر در همه نقاط زمینه بازگشت قیمت وجود دارد، به این دلیل است که بازار چیزی به شما بدهکار نیست. باید در مدیریت ریسک، محتاط بود و در استفاده از استاپ لاس نیز عاقلانه عمل کرد. در این صورت شما میتوانید به ترید سودآور برسید و لازم نیست که تریدهای شما بسیار دقیق باشند.

سوالات متداول

۱. استاپ لاس چه مزایایی دارد؟

– عدم نیاز مداوم به چک کردن بازار

– جلوگیری از ضرر زیاد و یا از دست دادن کامل دارایی

۲. آیا استفاده از استراتژی تعیین استاپ لاس، ضروری است؟

اگر حفظ سرمایه و جلوگیری از ضرر بیشتر برای شما از اهمیت بالایی برخوردار است، پیشنهاد میشود که حتما از استراتژی تعیین استاپ لاس استفاده کنید.

۳. چگونه حد ضرر را تنظیم کنیم؟

در تعیین حد ضرر نیاز است که دو عامل مهم را رعایت کنید:

۱- حد ضرر باید در سطحی باشد که ثابت کند نقطه ورود به معامله کاملا اشتباه بوده است.

۲- حد ضرر باید دارای یک نرخ پیروزی قابلقبول در تاریخچه معاملات باشد و این نرخ کاملا به استراتژی معاملاتی کلی شما وابسته است.

۴. چگونه از ضرر بیشتر در معاملات جلوگیری کنیم؟

استراتژی تعیین استاپ لاس با توجه به دیدگاه و میزان ریسکپذیری شما، احتمال خطر ضرر بیشتر را در معاملات را به کمترین حد ممکن میرساند.

۵. استاپ لاس چگونه کار میکند؟

استاپ لاس یک ابزار معاملاتی است که برای محدود کردن حداکثر ضرر یک معامله با لیکویید خودکار داراییها پس از رسیدن قیمت بازار به یک مقدار مشخص طراحی شده است.

۶. حد ضرر را در کجا باید قرار دهیم؟

اینکار به آنچه معامله میکنید و سبک تجارت شما بستگی دارد. هیچ نقطه یکسانی برای تمامی افراد وجود ندارد و اینکار کاملا به شما و میزان ریسکی که قبول میکنید بستگی دارد.